消費者金融のおすすめを徹底紹介【2025年9月最新版】

今すぐお金を借りたい人におすすめなのが消費者金融です。消費者金融は審査が早いだけでなく、郵送物や在籍確認の電話をなしにできるなどバレ対策もしっかりしているので、家族や職場に借入を知られたくないと思っている人にもおすすめです。

とはいえ、消費者金融と呼ばれる業者はたくさんあり、どれを選べば良いか、違いもよくわからないと悩んでいる人も多いのではないでしょうか。

※ 誰にもバレずに、即日でお金を借りることができる可能性があります!

消費者金融の選び方!チェックすべきポイント

消費者金融でお金を借りてみようと思っているけれど、初めてなのでどこが良いかわからない。

消費者金融そのものが怖いイメージがあり借りることを後ろめたく感じる。

消費者金融のサービスはどこも似たようなものではないかと思っている。

自分に合った消費者金融を選ぶには、なんのためにお金を借りるのか、借りる目的を明確にすると良いでしょう。

また、お金を借りるにあたり、重視したいポイントをはっきりさせておくと選びやすいです。

すぐに借りたい人は「即日融資」に対応・審査が早いところを選ぶ

消費者金融は審査が早いことがその特徴の1つです。ほとんどのところが即日融資に対応しています。

審査時間は最短30分程度のところが多く、平日の午前中など空いている時間帯に申し込み、審査がスムーズに進めば、即日融資も可能でしょう。

今回ご紹介している消費者金融は、ほぼ即日融資が可能です。審査時間と融資までの時間をまとめました。

以前は、審査が早いのは大手消費者金融ばかりでしたが、最近は中小消費者金融もがんばっていて、審査完了までの時間がどんどん早くなっています。

| カードローン | 審査時間 | 融資までの時間 |

|---|---|---|

| プロミス | 最短3分 | 最短3分 |

| SMBCモビット | 10秒簡易審査、本審査最短30分 | 最短30分 |

| アコム | 最短30分 | 最短30分 |

| アイフル | 最短18分 | 最短18分 |

| レイク | 最短15秒で審査結果表示 | 最短25分 |

| dスマホローン | 最短即日※17時までの申し込みに限る | 最短即日 |

| au PAYスマートローン | 最短30分 | 最短30分 |

| ファミペイローン | 最短当日※17時までの申し込みに限る | 最短当日 |

| オリックスマネー | 最短60分 | 最短即日 |

| LINEポケットマネー | 最短10分 | 最短即日 |

| メルペイスマートマネー | 最短当日 | 最短当日 |

| ベルーナノーティス | 最短30分 | 最短24時間以内 |

| ダイレクトワン | 最短30分(店頭) 最短即日(電話) |

最短30分(店頭) 最短即日(電話) |

| セントラル | 14時までの申込みで即日融資可能 | 最短即日 |

| いつも | 最短30分 ※平日18時までの申し込み |

最短45分 |

| AZ株式会社 | 最短30分 | 最短即日 |

| フクホー | 最短30分 | 最短即日 |

| フタバ | 平日16時までの審査完了で即日振込可能 | 最短即日 |

| アロー | 最短45分 | 最短即日 |

| キャッシングMOFF | 最短30分 | 最短即日 |

| カレッヂ | 最短30分 | 14時20分までに手続き完了で当日振込可能 |

| アミーゴ | 最短即日 | 最短即日 |

| フレンド田(でん) | 最短即日 | 最短即日 |

| マルイ | 最短30分 | 最短即日 ※16時30分までに契約完了 |

ただし、営業時間に注意してください。

いずれの消費者金融も、営業時間内で、なおかつ、空いている時間帯に申し込んだ場合のみ、即日融資が可能となります。

申し込みの曜日や時間帯によって、また、審査の進み具合によっては融資が翌日以降になることがあります。

金利の高さが気になるなら無利息期間があるカードローンを選ぶ

消費者金融は金利が高めであることが気になっている人も多いでしょう。その場合は、無利息期間が付いているものを選ぶとお得に借りられます。

無利息期間とは、その期間内に返済すれば利息がつかない期間のことです。 この期間内に少しでも多く返済することによって、利息の支払いを抑えることができます。

| カードローン | 起算日 | 無利息期間 |

|---|---|---|

| プロミス | 借入の翌日から | 初回30日間 |

| アコム | 契約の翌日から | 最大30日間 |

| アイフル | 契約の翌日から | 最大30日間 |

| レイク | 契約の翌日から | 申し込み方法によって選べる |

| LINEポケットマネー | 契約日から | 最大30日間(利息をキャッシュバック) |

| ベルーナノーティス | 借入の翌日から | 14日間(何度でも利用可能) |

| ダイレクトワン | 借入の翌日から | 55日間(WEB契約限定) |

| セントラル | 契約の翌日から | 最大30日間 |

| いつも | 契約の翌日から | 最大60日間(60万円以上の契約をした場合) |

| フタバ | 契約の翌日から | 最大30日間 |

| エイワ | 契約の翌日から | 最大30日間 |

ここで比較したいのは、無利息期間が始まる日です。期間も大事なのですが、起算日が非常に重要です。

「契約の翌日から」無利息期間が始まるところで借りる場合は、本当にお金が必要になったときにしておきましょう。

「借入の翌日から」となっている消費者金融は、図のように初回借入日の翌日からカウントが始まります。

また、ほとんどの無利息期間はその消費者金融を初めて利用する方に限っています。このお得な期間が利用できるかどうかはそれぞれの消費者金融で条件を定めていますので、必ず詳細を確認してから申し込みましょう。

金利が低いカードローンを探すなら上限金利を比べる

法定金利の範囲内であれば、金利は各社が自由に決められます。 上限金利は18%が多い中、それよりも低い金利を設定しているところを選べば、少しでもお得に借りることができるでしょう。

大手消費者金融の中で、金利が18.0%未満のところは以下の通りです。

- プロミス:2.5%〜18.0%

- dスマホローン:3.9%〜17.9%

- オリックスマネー:1.5%〜17.8%

- メルペイスマートマネー:3.0%〜15.0%

中小消費者金融は、審査が柔軟な分、金利はやや高めの傾向があります。ですので、少しでも利息の支払いを抑えたい人は、大手消費者金融で金利が低めのところを選ぶと良いでしょう。

プロミスには、初回30日間の無利息期間もあります(メールアドレス登録とWeb明細利用の登録が必要)。無利息期間が終わっても金利が低めですから、お得に借りたい人におすすめです。

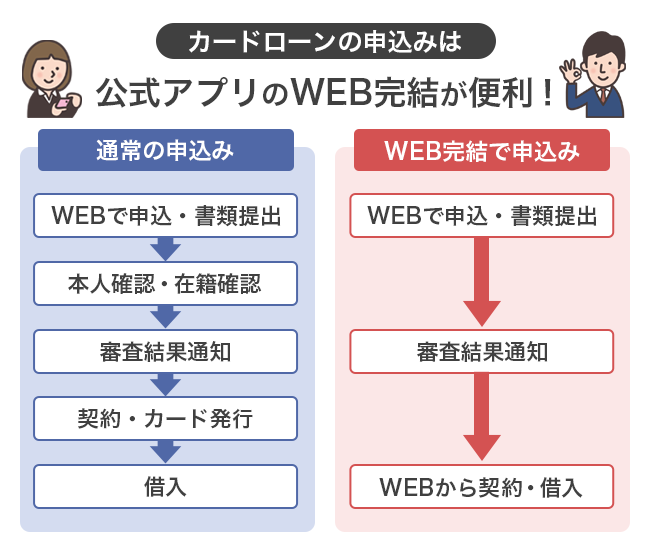

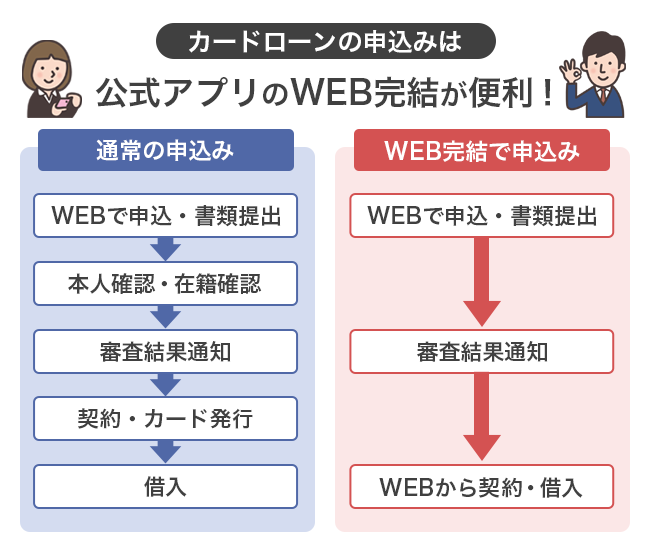

手続きが簡単な方がいい人はアプリで借りられる消費者金融を選ぶ

書類を郵送したり、店舗に足を運んだりするのは面倒です。

できれば 手続きをスマホ1つで済ませたい、借り入れや返済もアプリがスマホが使えたらいい思う人は、アプリが便利な消費者金融を選ぶと良いでしょう。

申込も利用もすべてWEBで完結できるため、非常に便利です。

以下の消費者金融はアプリで様々なことができます。

- プロミス(アプリローン)

- SMBCモビット

- アコム(my ac)

- アイフル

- レイク(レイクアプリ)

- LINEポケットマネー( LINEウォレットから)

- dスマホローン

- au PAYスマートローン

- ファミペイローン

- オリックスマネー

- LINEポケットマネー

- メルペイスマートマネー

アプリで振込キャッシングを依頼したり、コンビニでスマホATMが使えたり、曜日や時間帯に関係なくお金を借りられるので便利です。

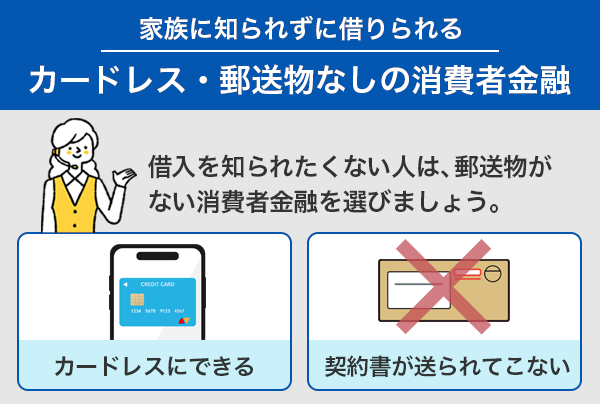

家族にバレたくないならWEB完結で郵送物なしにする

借り入れを家族に知られたくない人は多いと思いますが、自宅に郵送物が送られてくるとそれをきっかけにばれてしまうことがあります。

心配な人は、WEB完結でができて、カードや契約書が送られない消費者金融を選びましょう。

【カードの発行ありなしが選べる】

- プロミス

- SMBCモビット

- アコム

- アイフル

- レイク

- オリックスマネー

【カードの発行なし】

- dスマホローン

- au PAYスマートローン

- ファミペイローン

- LINEポケットマネー

- メルペイスマートマネー

上記の消費者金融はすべてWEB完結が可能です。カードレスを選択すれば、自宅に郵送物が送られることはありません。

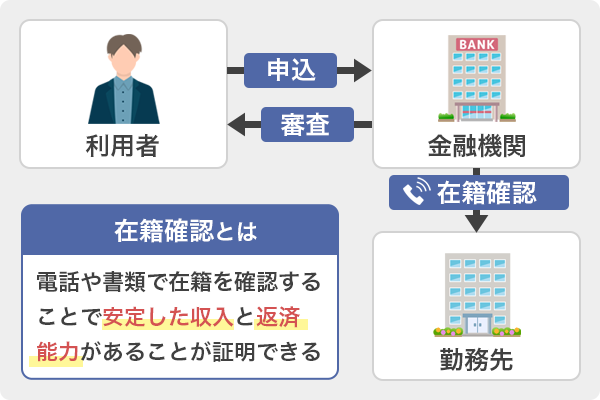

会社にバレたくない人は在籍確認の電話連絡なしにする

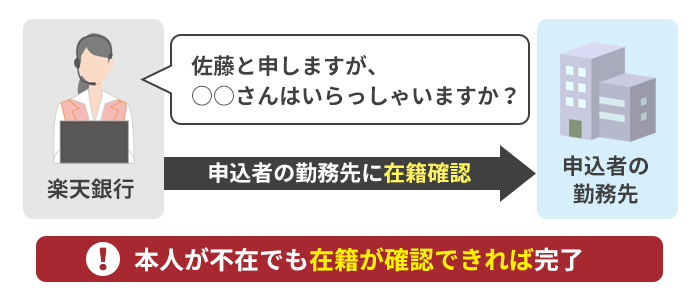

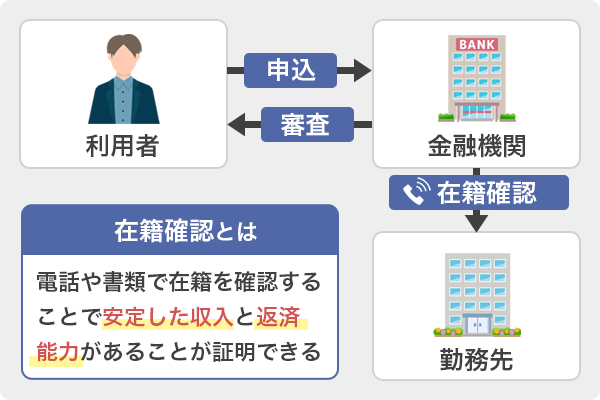

審査の終盤では、在籍確認が行われます。在籍確認とは、申告された勤め先で本当に仕事をしているのかどうかを確認する審査のことです。

勤め先に電話をかけて行われるのが一般的ですが、最近では電話をかけずに書類のみで在籍確認を行うところが増えてきました。

以下の大手消費者金融は、原則として勤め先に電話をかけていません。

- プロミス

- SMBCモビット

- アコム

- アイフル

- レイク

審査の内容によっては、絶対に電話がかかって ないとは言い切れませんが、電話をかけるにあたっても、申込者にの了承なく電話をかけることはないので安心してください。

審査が不安な人は審査通過率が高い消費者金融を選ぶ

消費者金融の審査に通るかどうか不安な人は、審査の通過率が高いところを選ぶと安心です。

申込者に対する新規契約者数の割合(新規契約率)を公表している消費者金融もありますので、審査に通過しやすいかどうかひとつの目安となるでしょう。

| 消費者金融 | 新規契約率 |

|---|---|

| アコム | 39.0%(2024年3月期) |

| プロミス | 37.8%(2024年3月期) |

| アイフル | 35.9%(2024年3月期) |

| レイク | 24.0%(2023年度通期決算) |

およそ30%台後半、40%に満たない程度の契約率となっています。 銀行カードローンの審査通過率は20%台ともいわれていますので、それと比較するとずいぶん高いことがわかるでしょう。

もしくは、中小消費者金融を選ぶという方法もありです。中小消費者金融は、電話や対面でじっくりと話を聞いてくれるところが多く、事情によってはかなり柔軟に審査をしてくれるところもあります。

まとまったお金を借りたい人は借り入れ上限額にも着目

融資してくれる金額は、その人の年齢や年収働き方によって違います。

初回の申し込み時点での融資限度額はそれほど高くはありませんが、借り入れと返済をしっかりきちんと繰り返していくと、融資限度額を増額してもらうことも可能です。

将来的に大きな金額を借りたい人は、融資限度額の上限も比較してみます。

こちらは、最大500万円〜800万円借りられる消費者金融です。

| 消費者金融 | 限度額 |

|---|---|

| プロミス | 800万円 |

| SMBCモビット | 800万円 |

| アコム | 800万円 |

| アイフル | 800万円 |

| レイク | 500万円 |

| オリックスマネー | 800万円 |

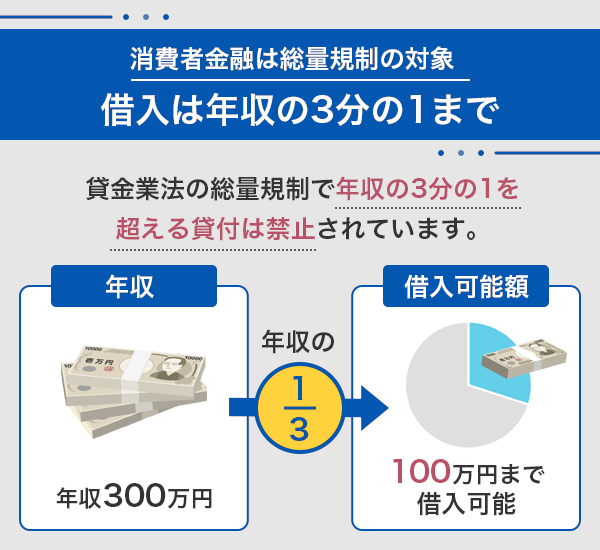

ただし、消費者金融は貸金業法の総量規制の対象となっているため、年収の3分の1までしか貸付ができません。

800万円借りるには年収が2,400万円必要だということです。

誰でも借りられるわけではありませんのであくまでもひとつの目安としてください。

カードレスで利用したいならスマホで借入・返済ができる消費者金融を選ぶ

先に述べたように、スマホアプリならコンビニATMで借入や返済も可能で便利です。さらに、カードレスで利用できるので消費者金融のカードを持ち歩かずにすみます。

お財布などに消費者金融のカードを入れておくと誰かに見られるのではないか、落としてしまったらどうしようなど不安なものです。スマホアプリで利用できるなら、カードを携帯する必要がないのでそういった心配はありません。

利用可能なのはセブン銀行ATM・ローソン銀行ATM、もしくはセブン銀行ATMのみです。24時間利用できることが多いですが、手数料がかかる点には注意しましょう。

大手消費者金融では提供していないサービス機能がある中小消費金融

即日融資が可能、スマホATM取引ができるなど便利なサービスが充実している大手消費者金融ですが、中小消費者金融には大手消費者金融にはないサービスを提供しているケースがあります。

| ダイレクトワン | WEB契約なら無利息期間が55日 |

|---|---|

| いつも | 最大60日間の無利息期間あり |

| AZ株式会社 | 柔軟な審査 |

| エイワ | 対面での審査 |

| ベルーナノーティス | 配偶者貸付が可能 |

| キャッシングMOFF | 配偶者貸付が可能 |

無利息期間は長い方がお得ですが、30日間が一般的です。大手消費者金融でもレイクには60日間の無利息期間がありますが、他は30日、もしくは無利息期間がないこともあります。

ダイレクトワンやいつもは30日以上の無利息期間があります。期間内に返済できれば利息が0円で借入できるのでお得です。

中小消費者金融の中には、独自の審査基準だったり、対面で話を聞いてくれたりする審査を行っているケースがあります。

審査に通りやすいということではありませんが、借入金額や信用情報の記録だけで判断するのではなく、現在の状況などを踏まえ、返済可能かどうかを判断してくれます。

また、大手消費者金融は申込者本人に安定した収入がないと申し込みができません。ベルーナノーティスやキャッシングMOFFは配偶者貸付を行っているので、申込者本人に配偶者に安定した収入があれば申し込みが可能です。

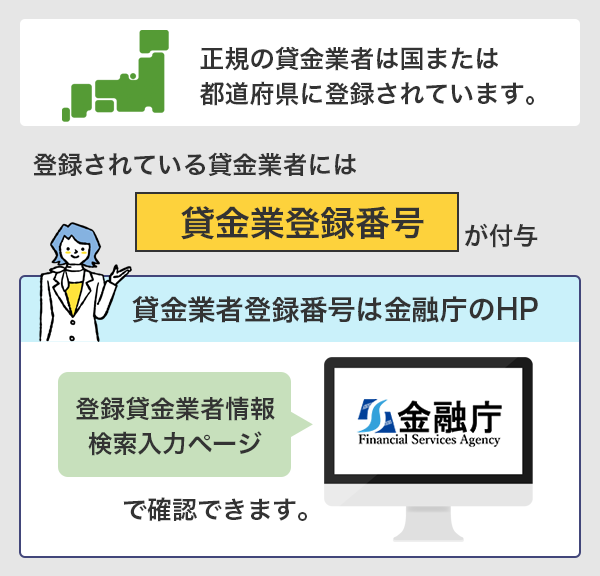

貸金業者として認可されていることをチェック

消費者金融を利用する際には、必ず貸金業者として登録をしている業者を選ぶことが大切です。貸金業を営む際には、営業所の所在地によって財務局長もしくは都道府県知事のどちらかに登録が必要です。

登録を受けないで貸金業を営むと、無登録営業として、法律によって罰せられます。

登録している貸金業者は貸金業法を守りサービスを提供しますが、無登録の業者は法律を守ることなく、違法な金利で貸付をしたり、職場や自宅に取り立てに来たりします。

いわゆる闇金と呼ばれる無登録業者については、金融庁からも注意喚起が行われています。きちんと登録がされていることを確認したうえで検討するようにしましょう。

困ったときに相談しやすいシステムになっている

契約後に困ったり、わからないことがあったりした場合、気軽に相談できたり、質問ができたりするシステムになっていれば安心です。例えば、

- 返済が遅れそうなときはどうすればよいのか?

- 返済金額の相談にのってほしい

- 暗証番号を忘れてしまった

- カードを紛失してしまった

- 増額に関して知りたい

など、さまざまな疑問や不明点が出てくることもあるでしょう。そのときに、チャットで24時間質問ができたり、女性専用ダイヤルがあったりすると相談しやすいでしょう。

また、公式サイトに「よくある質問」などが数多く掲載されている、サイトがわかりやすいなど、利用しやすい要素が多いと安心です。

申込手順や方法がわかりやすい

公式サイトのわかりやすさにもつながることですが、申し込みの手順や方法がわかりやすいかどうかもチェックポイントの一つです。

借入先を選ぶ際に「申込み手順のわかりやすさ」を重視する人も少なくありません。

申し込み手順や方法はわかりにくいと、申し込むまでに時間がかかってしまいます。提出する必要書類を間違えてしまうこともあるでしょう。

特に融資を急いでいる場合は、早く申し込み手続きを完了させたいものです。書類に不備があれば審査に時間がかかってしまうこともあるでしょう。

少額からでも借入できれば必要以上に借りなくてすむ

少額からの借入ができれば、必要以上に借りずにすみます。

| アイフル | セブン銀行ATM・ローソン銀行ATM、銀行への振込融資(振込口座登録をされている場合)は1,000円単位でお借入れが可能 |

|---|---|

| アコム | 1,000円から借入可能 |

| レイク | 1,000円から借入が可能。振込の場合は1万円単位の場合あり(金融機関による) |

などといった具合に、1,000円でも借入できます。消費者金融によって銀行振込の場合は1万円単位、などといった条件もあるので確認が必要です。

借入は増えるほど返済も厳しくなることが多いものです。返済額が増えれば支払う利息も増え、総返済額が膨らんでしまいます。

返済が厳しくなれば返済が遅れたり、滞納してしまったりすることもあるものです。借入は必要な分だけ借りることが大切です。

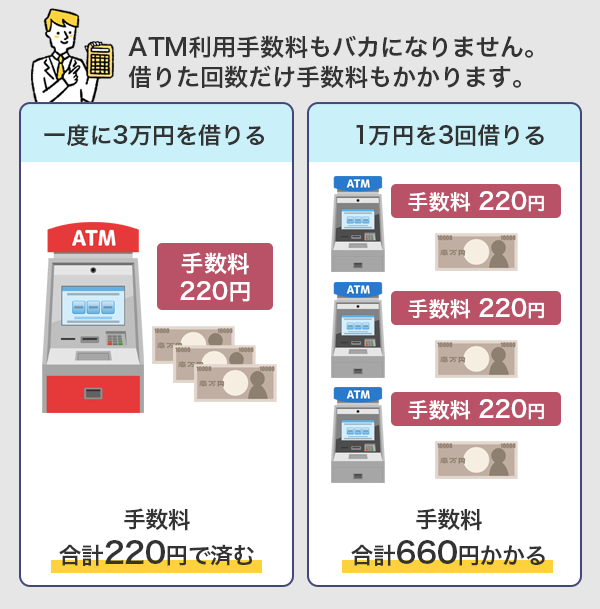

ただし、ATMを利用する場合は手数料がかかることも少なくありません。

3,000円借りた後すぐに「やっぱりもっと借入したい」とまた3,000円借りる、などといったことをしていると手数料がかさんでしまいます。予算を立てて借入をしましょう。

返済しやすい方が支払いが遅れたり滞納したりせずにすむ

支払い方法が多彩で選べる、返済日が選べるなど返済しやすい方が便利です。大手消費者金融などはいろいろな支払い方法が可能なので、都合に合わせて返済できます。

主な返済方法は次の通りです。

- コンビニATM・提携ATM

- 自動契約機

- スマホATM

- インターネット返済

- 口座振替

- 銀行振込

- ポイントでの返済

消費者金融の中には、返済方法が限られてしまうケースもあります。例えば店頭での返済だったとすると、予定が入ってしまい返済日に行けずに支払いが遅れてしまうということも考えられます。

支払い方法が選べれば、その月によって都合のよい方法で支払いができます。中には利用や支払いによってポイントが貯まり、溜まったポイントを返済にあてられるケースもありお得です。

また、返済日が選択できるのも便利です。

あなたにあった消費者金融は?職業やライフスタイルに合わせたおすすめ

ここからは、職業やライフスタイルに合わせた最適な消費者金融の選び方について解説します。

パートやアルバイトは収入が安定していればOK

会社員でなければ申し込めないのではないかと不安に思ってらっしゃる方もいるでしょう。消費者金融では、雇用形態はあまり重視しておらず、収入の安定性が求められています。

年収も、それほど高くなくても、安定していれば審査通過の可能性は充分あります。

たとえばプロミスでは、以下のように書いてあります。

短期のアルバイトや仕事では収入の収入が安定しているとは言い難いですが、毎月コンスタントに一定の金額を得ていれば、申し込みは可能です。

消費者金融は、「アルバイト・パートも可」と明記してあるところがほとんどで、収入の安定性さえしっかりしていればどこでも申し込めます。

契約社員・派遣社員は勤続年数が審査通過のカギ

契約社員や派遣社員でも、申し込みは可能です。非正規雇用であることが理由で、審査に落ちることはありません。

消費者金融でお金を借りるには、勤続年数がカギとなります。1つのところで長く働いているほど、審査には有利になります。

勤続年数は半年以上、できれば1年以上ある方が安心です。収入が少なくても、安定していれば大丈夫です。

審査のスピードを重視する人は大手消費者金融を、審査が不安な人は中小消費者金融を選ぶと良いでしょう。

学生はアルバイトをしていて収入があれば申し込める

学生でも、アルバイトをしていて、自分自身の収入があればどこでも申し込みは可能です。

審査のスピードを重視する人や、アプリを便利に使いたいという人は大手消費者金融がおすすめです。

利息の支払いを抑えたい人は、大手消費者金融よりも金利が低い学生ローンを利用するのが良いでしょう。学生ローンなら、18歳・19歳でも借りられる場合があります。

年金受給者は年金以外の収入があれば審査通過の可能性が高まる

年金を受給している方で、収入が年金のみの方は、消費者金融に申し込むのは難しいのが現状です。

ほとんどの消費者金融で、「年金収入のみは不可」とされているためです。

今回ご紹介している中では、レイクが年金収入だけでも利用可能となっています。

年金受給者の方は、アルバイトなどで年金以外の収入があれば、ほとんどの消費者金融で申し込みが可能です。

もしお金を借りる必要が生じたら、数ヶ月でも良いのでアルバイトをしてから申し込むことをおすすめします。

無職や専業主婦を借りるのが難しい

無職の人や、パート・アルバイトをしていない専業主婦の方は、自分自身の収入がないため消費者金融に申し込みができません。

ただし、専業主婦(夫)は、配偶者に安定した収入があれば申し込める可能性があります。「配偶者貸付」といって、配偶者の同意を得た上で、配偶者の与信をもとに融資を行うサービスです。

以下の2つは配偶者貸付に対応しています。

- ベルーナノーティス

- キャッシングMOFF

上記以外で専業主婦が消費者金融を利用するのは難しいので、その場合は配偶者貸付に対応している銀行カードローンを検討してみてください。

個人事業主は消費者金融のビジネスローンがおすすめ

自営業などの個人事業主は消費者金融のビジネスローンを検討してみるのもよいでしょう。

事業資金の借入先は銀行などの金融機関や公的融資などの方法がありますが、消費者金融のビジネスローンには、次のようなメリットがあります。

- 公的機関や金融機関より審査が早いことが多い

- 担保や保証人なしで借入ができるものもある

- 住所や事業所などの条件がない

- 事業内容の条件がない

取引先への支払いなどで急いでいる場合は、審査は早い方が助かります。借入先によっては指定した地域に居住している、事業所がある、などといったことが条件になる場合もあります。

消費者金融のビジネスローンでは住んでいる場所や事業内容などの条件がありません。業種などが指定されていないので、いろいろな消費者金融のビジネスローンを比較検討でき、選択肢も広がります。

資金調達の方法として貸金業を検討する人は多いものです。

借入経験のある事業者に対して、借入れや資金調達先として検討した先について調査したところ、「貸金業者」が 41.2%で最も高く、次いで「預金取扱金融機関(日本政策金融公庫・ 他)」が 31.3%、「預金取扱金融機関(都市銀行)」が 31.1%となった。

引用元:日本貸金業協会 2024年度報告書 資金需要者等の借入意識や借入行動等に関する調査 3.資金需要者等の借入れ・資金調達行動等について (1)借入れ・資金調達先として検討した先について

借入先として貸金業者を選んだのは、

- 無担保で借入ができる

- 金利が低い・手数料が安い

- 少額で申し込みができる

といった理由が多いようです。

貸金業者からの借入は総量規制があるのでは?と考える人もいるでしょう。個人事業者向けのビジネスローンは総量規制の「例外貸付け」となるため、総量規制の対象外となります。

例外貸付けとして認められるには、資金計画や事業計画などが重要。必ず認められるとは限らないので注意しましょう。

消費者金融のビジネスローンは公的機関や金融機関より金利が高い場合もあります。また、借りられる上限金額が低いことも少なくありません。

| 消費者金融 | 融資額 | 金利 |

|---|---|---|

| アイフル | 50万円~1,000万円 | 3.1~18.0% |

| レイク | 1万円~500万円 | 4.5%~18.0% |

| プロミス | 300万円まで | 6.3%~17.8% |

| 金融機関 | 融資額 | 金利 |

|---|---|---|

| PayPay銀行(個人事業主向け) | 最大1,000万円 | 1.8~13.8% |

| りそなビジネスローン | 10万円~1,000万円 | 3.15%~14.0% |

資金の使用目的は事業費やつなぎ資金などで、開業資金は対象外となるケースもあります。利用目的によっては公的機関や金融機関を選択した方がよい場合もあります。

消費者金融を利用したことのある男女500名のアンケート結果

ここで、実際に消費者金融を利用したことのある500名のアンケート結果をご紹介します。

「消費者金融に関するアンケート(自社調べ)」では、500名の男女(男性53%:女性47%)に答えていただきました。

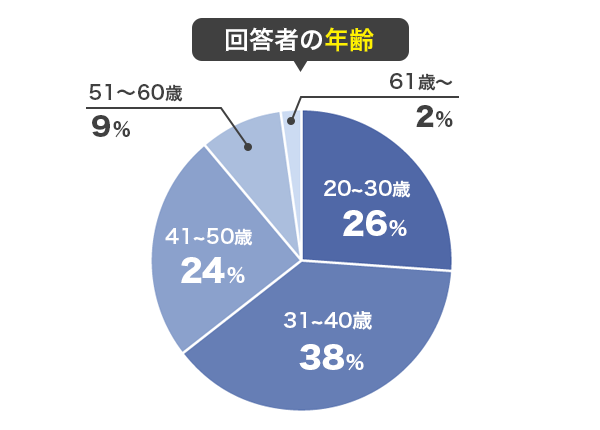

答えていただいた方の年代は以下の通りです。

| 年齢 | 割合 |

|---|---|

| 20~30歳 | 26% |

| 31~40歳 | 38% |

| 41~50歳 | 24% |

| 51~60歳 | 9% |

| 61歳~ | 2% |

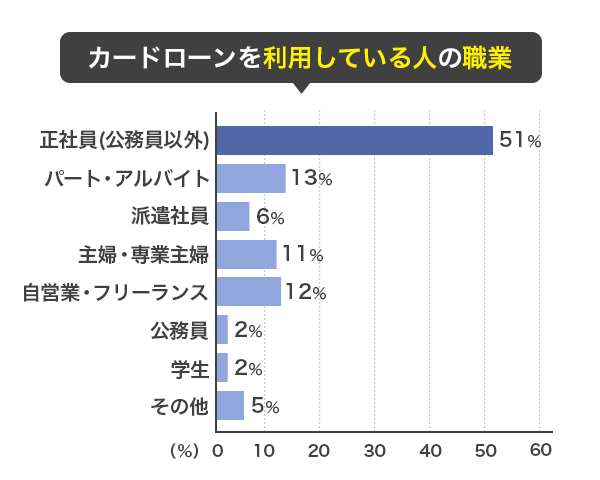

利用者の半数を会社員が占めている

消費者金融を利用している人の職業を聞いてみました。消費者金融は、正社員でないと利用できないと思っている人が多いですが、そんなことはありません。

半数は会社員ですが、パート・アルバイト、主婦も多いことがわかります。

| 職業 | 割合 |

|---|---|

| 正社員(公務員以外の会社員) | 51% |

| パート・アルバイト | 13% |

| 派遣社員 | 6% |

| 主婦・専業主婦 | 11% |

| 自営業・フリーランス | 12% |

| 公務員 | 2% |

| 学生 | 2% |

| その他 | 5% |

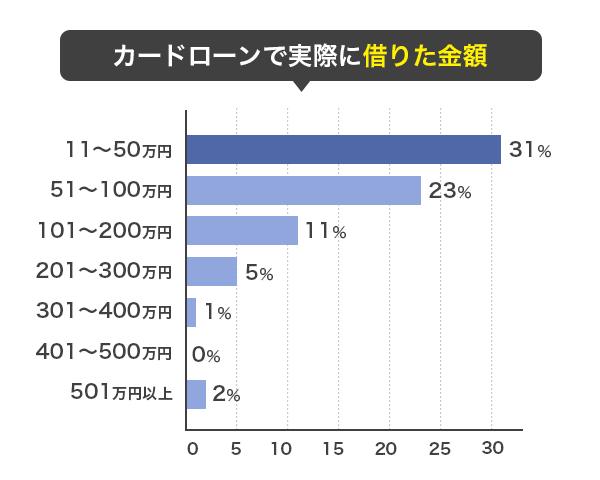

実際に借りた金額

では実際にどのくらい消費者金融で借りたのか、具体的な金額も聞いてみました。

これまで借りた総額ですが、最も多いのは「11〜50万円」という金額でした。「〜10万円」とあわせるとおよそ6割になります。これは、審査の時に収入証明書が必要な借り入れ金額が50万円以下だからではないかと考えられます。

ただし、「現在までの総額はいくらか?」と質問していますので、借り入れと返済を繰り返している人もいます。中には500万円を超える人もいました。

| 金額 | 割合 |

|---|---|

| 11~50万円 | 31% |

| 51~100万円 | 23% |

| 101~200万円 | 11% |

| 201~300万円 | 5% |

| 301~400万円 | 1% |

| 401~500万円 | 0% |

| 501万円以上 | 2% |

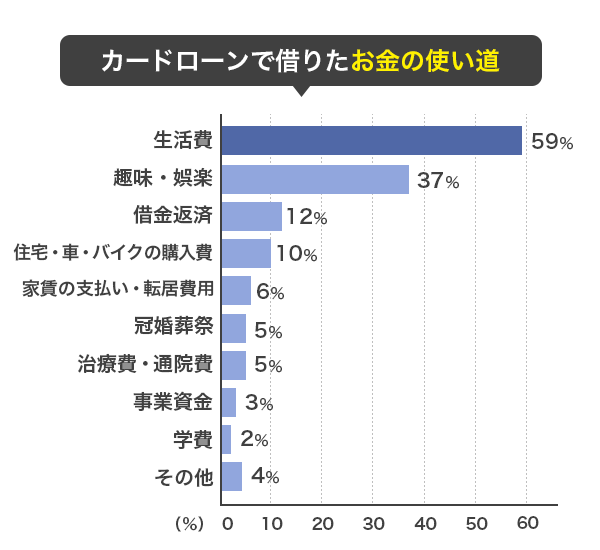

なぜお金を借りたのか

使途は「生活費」がトップでした。多くが「生活費」でした。次いで「趣味・娯楽」、そして「借金返済」にあてているという回答です。

「転居費用」「冠婚葬祭」「治療費、通院費」などは急な出費であることも多く、緊急時に利用できる消費者金融の特徴がいきているといえます。

| お金の使い道 | 割合 |

|---|---|

| 生活費 | 59% |

| 趣味・娯楽 | 37% |

| 借金返済 | 12% |

| 住宅・車・バイクなどの購入費 | 10% |

| 家賃の支払い・転居費用 | 6% |

| 冠婚葬祭 | 5% |

| 治療費、通院費 | 5% |

| 事業資金 | 3% |

| 学費 | 2% |

| その他 | 4% |

利用して良かった点

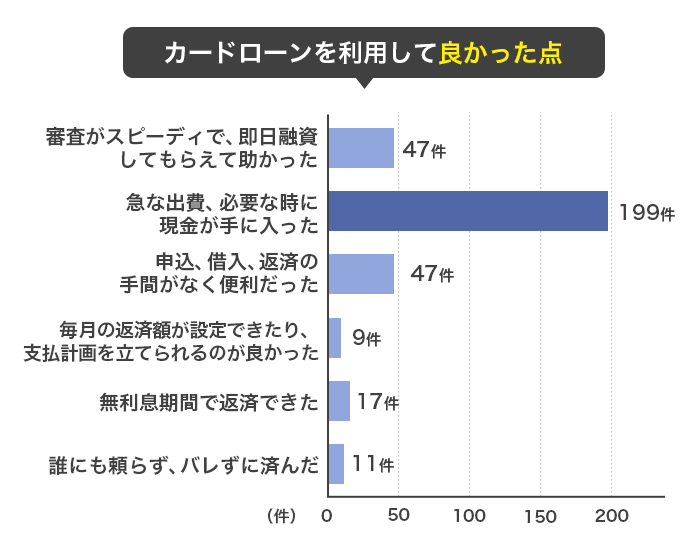

「実際に利用してみてどのような点が良かったか」についても聞いてみました。

最も多い回答は、「急な出費、必要な時に現金が手に入った」というものでした。お給料日前に急なピンチがやってくることは誰でもあることだと思います。

消費者金融は審査が早いので、即日融資も可能です。いざというときの備えとして申し込んでおくのも良いかもしれません。

| 回答 | 件数 |

|---|---|

| 審査がスピーディで、即日融資してもらえて助かった | 47 |

| 急な出費、必要な時に現金が手に入った | 199 |

| 申込、借入、返済の手間がなく便利だった | 47 |

| 毎月の返済額が設定できたり、支払計画を立てられるのがよかった | 9 |

| 無利息期間で返済できた | 17 |

| 誰にも頼らず、バレずに済んだ | 11 |

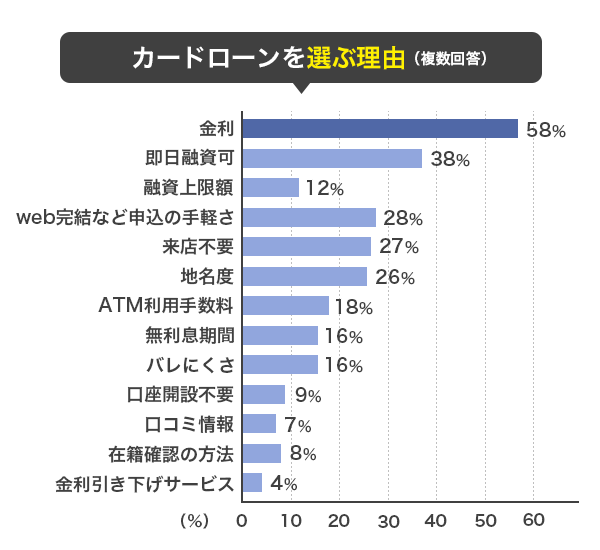

利用者が借入先を選ぶときに重視しているポイント

消費者金融を選ぶときにどのポイントを重視するか聞いてみました(複数回答)。

もっとも多かったのは金利でしたが、次いで多かったのは即日融資ができるかどうかでした。

消費者金融に申し込む人が、できるだけお得に早く借りたいと思っていることがわかります。

| 選ぶ理由 | 割合 |

|---|---|

| 金利 | 58% |

| 即日融資可 | 38% |

| 融資上限額 | 12% |

| web完結など申込の手軽さ | 28% |

| 来店不要 | 27% |

| 地名度 | 26% |

| ATM利用手数料 | 18% |

| 無利息期間 | 16% |

| バレにくさ | 16% |

| 口座開設不要 | 9% |

| 口コミ情報 | 7% |

| 在籍確認の方法 | 8% |

| 金利引き下げサービス | 4% |

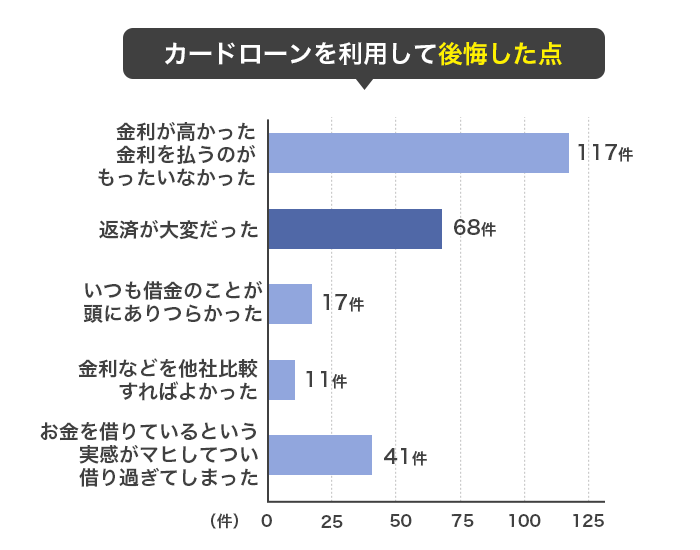

実際に利用した人の後悔したという声

最後に、実際にお金を借りた経験のある人がどのようなことで後悔したのか、その答えを見てみましょう。

やはり、金利が高く感じた人が最も多かったです。そのせいか、返済が大変だと感じている人も多く見られました。

後悔しないようにするには、本当に必要な分だけを借りて、返済が長引かないように短期間で返すことを心がけましょう。

| 回答 | 件数 |

|---|---|

| 金利が高かった、金利を払うのがもったいなかった | 117 |

| 返済が大変だった | 68 |

| いつも借金のことが頭にありつらかった | 17 |

| 金利などを他社比較すればよかった | 11 |

| お金を借りているという実感がマヒして、つい借り過ぎてしまった | 41 |

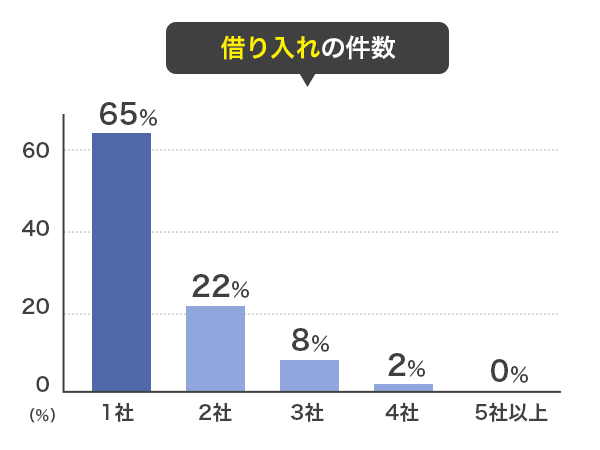

借り入れの件数は複数社が3割以上

借り入れの件数も聞いてみました。

半数以上は1社のみですが、2社、3社と借りている人も3割以上いました。別々に借りていると返済日の管理も大変ですし、いつまで経っても返済が終わりません。

| 借り入れ件数 | 割合 |

|---|---|

| 1社 | 65% |

| 2社 | 22% |

| 3社 | 8% |

| 4社 | 2% |

| 5社以上 | 0% |

消費者金融の審査に通るコツを解説します

消費者金融でお金を借りるには審査があります。審査通過率のところでも説明しましたが、申し込みをして実際に借りられるのは、3割から4割程度です。

審査の基準は公表されていないため、詳細はわからないものの、いくつか重要なポイントがあります。

審査で最も大事なのは安定した収入

消費者金融の審査で最も重視されるのは、収入の安定性です。収入の高さではない点に注意してください。

たとえば、ある月は100万円稼いだけれど、ある月は収入がゼロになってしまう個人事業主よりも、毎月コンスタントに5万円稼いでいるアルバイトの方が、収入は安定しているとみなされます。

消費者金融の審査において収入はが高い必要はなく、安定して定期収入を得られていれば、雇用形態にかかわらず審査通過の可能性は充分あります。

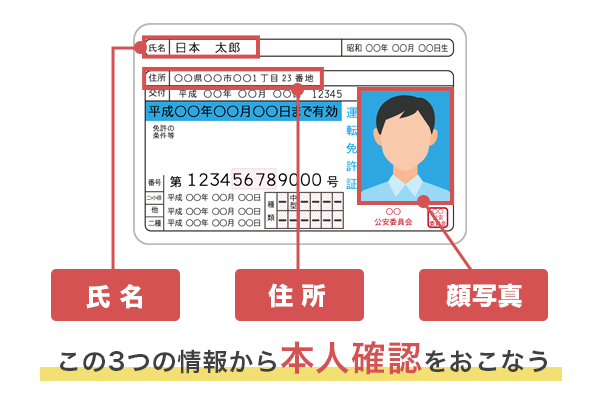

どの消費者金融でも本人確認書類は必須!

消費者金融の審査では、本人確認が必須となっています。

これは、「犯罪による収益の移転防止に関する法律」によって定められた義務であり、本人確認書類を提出できなければ契約はできません。

(取引時確認等)

第四条 特定事業者顧客等との間で、別表の上欄に掲げる特定事業者の区分に応じそれぞれ同表の中欄に定める業務を行うに際しては、主務省令で定める方法により、当該顧客等について、次に掲げる事項の確認を行わなければならない。

一 本人特定事項(自然人にあっては氏名、住居(本邦内に住居を有しない外国人で政令で定めるものにあっては、主務省令で定める事項)及び生年月日

※抜粋

引用元:犯罪による収益の移転防止に関する法律 | e-Gov法令検索

本人確認書類とは以下のような書類です。

- 運転免許証

- マイナンバーカード

- パスポート(住所の記載があるもの)

- 住民票の写し

- 健康保険証

など。

写真付きの公的な身分証明書であれば、1点のみの提出で良い場合がありますが、どんな書類が必要とされるかは各社で違いますので、申し込み要件をよく確認しましょう。

なお、学生証や社員証は写真が付いていても身分証明書としては認められませんので注意してください。

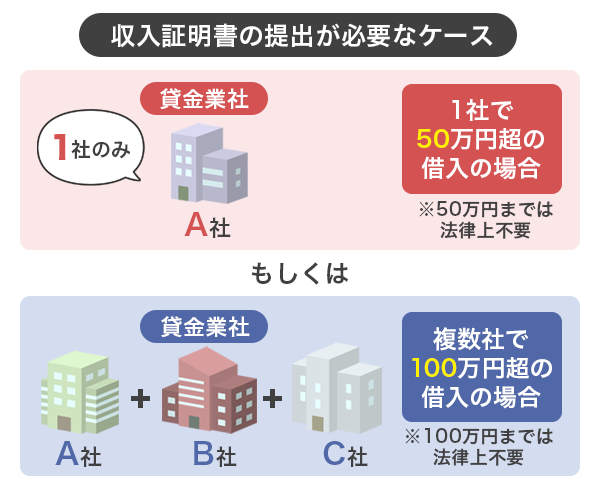

借入希望額を50万円以下にすれば収入証明書は不要

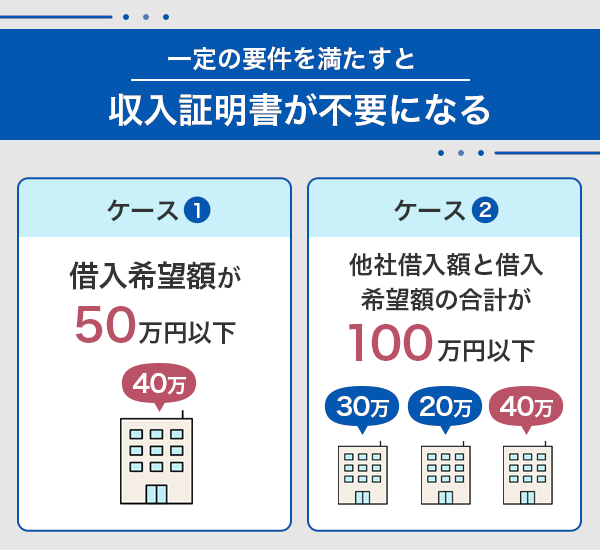

消費者金融の審査では、本人確認書類とともに収入証明書も求められますが、下記の条件に該当する場合は提出が不要となります。

- 融資希望額が50万円以下

- 融資希望額が他社の借り入れと合わせて100万円以下

提出する書類は少ない方が審査もスムーズですので、借入希望額はできるだけ小さくしておきましょう。

正しい内容で申し込む!虚偽の申告をしないよう注意

消費者金融の審査は早いとはいえ、信用情報などと合わせて厳正に行われています。

- 本人確認書類と内容が合わない

- 年収が年齢に見合っていない

- 勤め先が存在しない

など、申し込み内容に誤りがあると審査に落ちてしまいます。

単なる入力間違いなのか、虚偽の申告なのかは審査する側には分かりません。

審査に通るかどうかが不安で、年収を高く申告してしまうなど嘘をついてしまう人もいますが、それは必ずばれるのでやめましょう。

消費者金融では、収入が安定していれば年収が高くなくても審査に通る可能性は充分ありますので、決して嘘をつかないようにしてください。

事前の借り入れ診断などを利用して融資可能かどうかシミュレーション

消費者金融の公式サイトでは、年齢や年収等で簡易的に審査をしてくれるシミュレーションがあります。

審査が不安な人は、まずそのシミュレーションを試してみましょう。

たとえばプロミスの「お借り入れ診断」では、生年月日と税込み年収、他社の借り入れの3項目で簡易診断をしてくれます。

あくまでも簡易審査ですので、ここで融資可能と出たからといって、確実に審査に通るわけではありませんが、 シミュレーションでNGとなった場合はまず通りません。

1つの目安にはなりますので、不安な人はまず借り入れ診断をしてから申し込みをすると良いでしょう。

安定した収入を得るためにも自分に合った職場を見つける

転職ばかりしていると勤続年数が長くならないため、審査にもよい影響を与えません。借入の審査に通るには毎月安定した収入を得ることが重要なので、転職せずにすむ職場を見つけることも必要です。

そのためにも、転職を繰り返してしまう理由を考えてみましょう。

- 仕事内容が合っていない

- 希望通りの給料をもらえない

- ボーナスがない

- 福利厚生が整っていない

- 通勤時間が長い

- 残業が多く有給休暇も取りにくい

など理由はいろいろ考えられます。すべての要望を満たした職場を見つけるのは難しいので、まずは自分が職場として優先したいことは何かを考えることです。

さらに、就職希望の企業について深く調査しましょう。仕事内容を優先するなら、実際はどのような仕事をするのかを確認すること、給料を優先したい場合は諸手当や賞与、昇給などについても確認しましょう。

より効率的に職探しをするには、転職エージェントなどを活用するのもおすすめです。情報量も多く、アドバイザーもいるので要望に合った就職先を探してもらえるでしょう。

短期間で複数の申し込みはよい印象を与えない

申し込みは何社でも可能ですが、短期間で複数の申し込みをするのはおすすめできません。審査においては「お金に困っている」=「返済も危ういのでは」と判断されかねないからです。

借入の申し込みはWebで簡単に、気軽にできるものですが申し込んだという記録は信用情報に登録され、半年間は消えません。いつ、どの会社に申し込みをしたかは確認されますので、安易にいくつも申し込むと審査に落ちる原因の一つとなります。

申し込んで審査に落ちたからまた申し込む、ということを繰り返さないよう、申し込み先は慎重に選びましょう。

在籍確認をスムーズに完了させるコツ

在籍確認をスムーズに完了させるには、電話での確認ではなく書類での確認がおすすめですが、書類で確認できないケースもあります。

書類での在籍確認が可能、としている消費者金融でも審査内容によっては電話での確認が必要になることがあります。電話での確認が必要となった場合でも、問題なく完了させたいものです。

そのためには、次のような準備をしておくことも必要です。

- 職場で在籍確認の電話があることを伝えておく

- 自分が電話を取れるように段取りをしておく

- 電話番号は部署直通などスムーズに電話が出られる番号を記載しておく

- 派遣会社の場合は派遣元に伝えておく

最もスムーズなのは自身が在籍確認の電話に出ることです。そのためにも、電話をかけてもらう時間単などについて相談をしてみるとよいでしょう。

在籍確認の電話は個人名でかけます。職場で個人名の電話に対して「どのような用件ですか?」などを聞かれてしまい、申込者が在籍していることを確認できなければ在籍確認が完了しません。

自分が電話に出られなくても、電話に出た人が「外出しています」「席を外しています」などと伝えてもらえれば問題ありません。

それが難しい場合は、電話に出そうな人などに在籍確認の電話があることを伝えておいた方が安心です。

消費者金融からの電話であることを知られなくない場合は、クレジットカード会社から、もしくは営業されて会社の電話番号を教えた、などと言い訳をするとよいでしょう。

ただし、後になって困るような大きなごまかしは信用をなくしてしまうこともあるので注意が必要です。

臨時返済をして借入額を減らす

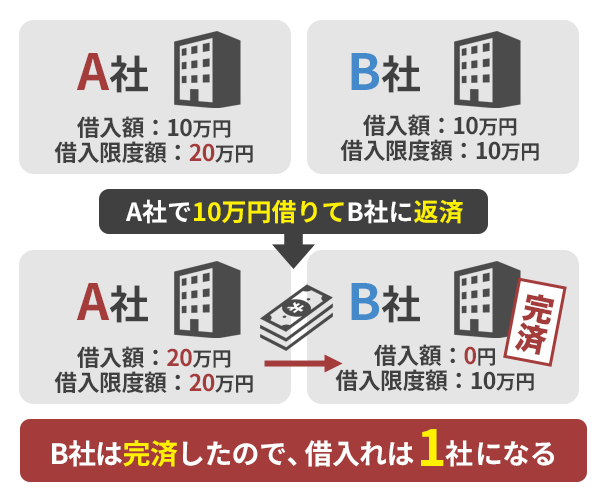

借入額が少ない方が、返済しやすいと判断されるため審査に通りやすくなります。できれば、複数の借入先があるなら「おまとめローン」を利用してまとめたり、毎月の返済額のほか少額でもよいので追加で返済をしたりするのがおすすめです。

追加返済の方法や金額は業者によっていろいろですが、ATMや振込、インターネットでの返済が可能です。毎月の返済に加えて返済していくことで返済回数が減り、利息も減らせるので借入額が減るだけでなく、完済しやすくなります。

また、借入額は消費者金融からだけでなく、クレジットカードのキャッシングも含まれます。クレジットカードの利用代金は総量規制の対象外ですが、キャッシング枠は対象となります。

クレジットカードで現金を借りるキャッシングは、総量規制の対象となり、年収の3分の1を超える貸付けが禁止されます。

いくらの借入額があるのかを計算する際は、クレジットカードのキャッシング枠も忘れないようにしましょう。

社内ブラックになっている可能性のある消費者金融は避ける

過去に返済遅延や滞納、強制解約などをしたことのある消費者金融は、申し込んでも審査通過できない可能性が高いです。

返済の遅延や滞納、強制解約などに関する情報は、通常5年で記録が抹消されます。5年経てば返済に関するネガティブな情報が消えるので、審査への影響もなくなると考えられます。

しかし、信用情報機関の情報とは別に、消費者金融独自に保有している情報があり、金融事故と呼ばれるネガティブな情報は半永久的に残るとされています。

よいクレジットヒストリーを積んでおくと審査に通りやすい

よいクレジットヒストリーを積んでおくと、消費者金融の審査に通りやすくなります。

クレジットヒストリー(クレヒス)とは、カードローンやクレジットカードに関する取引情報(信用情報)のことです。

カードローンやクレジットカードを契約し利用すると信用情報にその内容が記録されます。そういった情報が全くない方が審査は通りやすいのでは?と思うかもしれませんが、そうとばかりは言えません。

もちろん、返済遅延や滞納などブラックと呼ばれる情報があれば審査は通りませんが、全く取引情報がないホワイトの状態が審査に影響する場合があるのです。

ホワイトと呼ばれる状態は、過去に一度もカードローンやクレジットカードを利用したことがないということのほか、過去にブラックの状態だったが5年が経過してすべての情報が消えた、ということもあるわけです。

審査ではどちらなのかがわかりません。もしかしたら過去に遅延や延滞などをしていた可能性もあるかもしれず、信用してよいものか判断できないとなってしまうことがあるのです。

学生や社会人になったばかりであれば、ホワイトでも問題はありませんが、30代、40代でホワイトの場合審査に影響してしまう可能性もないとは言えません。

どちらにしても、信用できるのはよいクレヒスを築いているケースです。

よいクレジットヒストリーを積むには、カードローンやクレジットカードの返済を期日通りに行うなど、継続してきちんと支払いや返済をしている実績を積むことです。

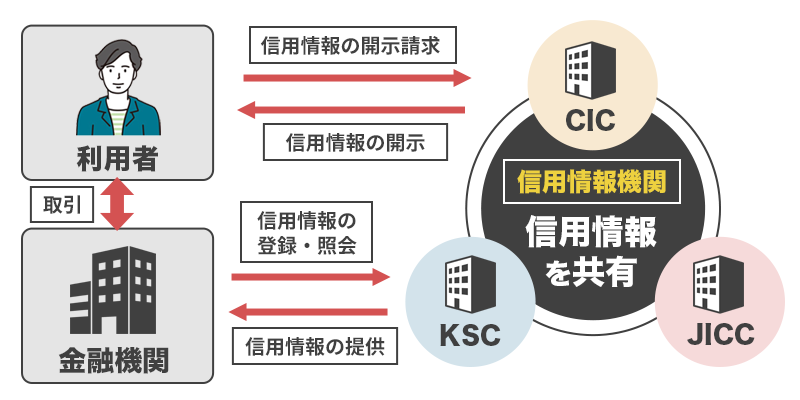

自分の信用情報を確認しておこう

消費者金融などに申し込む際、信用情報にどのような記録があるのか確認をしておくと安心です。過去に支払い遅延や滞納をしてしまったことがあれば、その記録がどうなっているのか気になることもあるでしょう。

自分ではすでに記録はないものと思い申し込んだら、まだ信用情報に記録があり審査に落ちてしまうことも。その場合申し込みの記録が残ってしまうだけです。

情報開示をすれば次のような情報が確認できます。

- 契約した会社

- 契約情報や商品名

- 契約した日

- 契約額

- 請求金額

- 返済金額や返済した日

- 返済残高

- 借入・返済状況

- カードローン会社やクレジットカード会社が審査などのために利用した記録 など

自身の借入・返済状況も確認でき、もし、間違った情報が登録されていれば、それを修正してもらうことが可能です。

情報開示をすると照会履歴は残りますが、審査に悪い影響を与えることはありません。信用情報を正確に把握できる点においてメリットであり、デメリットはありません。ただし、費用はかかります。

CICのクレジット・ガイダンスで自身の信用度を客観的に把握してみる

CICでは信用情報を分析して信用スコア指数を算出する、クレジット・ガイダンス情報を提供しています。CICの情報の中で、支払状況や残高に関する情報をもとに信用状態を200~800の指数で表すというものです。

信用情報の中で年齢や勤務先、年収や職歴などは除き、支払いや利用残高などのみを対象に指数を算出します。

算出方法は、返済遅延がない、返済金額が適切に減っている、利用可能限度額に対して余裕があるなどといった場合はプラスになり、その反対の場合はマイナスになる、といった具合です。

AIなどを使用せず、算出された指数の理由も教えてくれるので、自身がなぜその数値が出たのかがわかり指数を上げるためには何を改善すればよいのかがわかります。

開示方法は信用情報の開示を申請する際、「クレジット・ガイダンス情報」の開示を希望。インターネットでの開示は500円、郵送を希望する場合は1,500円です。

審査に大きな影響を与える信用情報にについて理解しておく

消費者金融のカードローンやクレジットカード、各種ローンの審査で重要なのは、信用情報です。信用情報とは何か、どのような情報が審査に影響するのかについてお伝えします。

信用情報を確認してお金を貸しても返済してもらえるかどうかを判断する

信用情報とはカードローンやクレジットカード、住宅ローンなどの各種ローンに関する取引情報のことです。どのような契約でいくら借りたか、どのような商品を契約したか、支払い状況や支払残高などに関する情報のことです。

主にカードローン会社やクレジットカード会社が、申込者の「信用」を判断する際に確認します。

カードローンやいろいろなローンを組んでお金を貸したり、クレジットカードの利用代金を先払いしたりする際、貸したお金を返済してもらう必要があります。それができないと貸し倒れのリスクを背負うことになるからです。

お金を貸す側は信用できない人にはお金を貸すことはしません。申込者はお金を貸してもきちんと返済できると信用できるのか?を判断するために、過去や現在の信用情報を確認します。

貸金業者は指定信用情報機関をチェックし返済能力を超えないよう貸付をする

信用情報を保有・管理する機関には、CIC、JICC、また全国銀行個人信用情報センターがあります。貸金業者は信用情報機関に加盟することで、情報を得られます。

審査に影響するのは主に返済状況

信用情報にはカードローンやクレジットカードの契約内容などが記録されますが、主に審査に影響するのは返済状況です。

- 返済の遅延や滞納

- 強制解約

- 債務整理

- 多重申し込み

- アルバイトをする

- 質屋に品物を預ける

- 親など家族からお金を借りる

- 毎日用もないのにコンビニなどに立ち寄ってちょっとしたものを買ってしまう

- 店頭なネットで欲しいものを見つけると後先考えず購入してしまう

- ボーナスなどを当てにして高額な買い物をしてしまう

- 金利が下がる可能性がある

- 他社から新規で借入をするより審査通過しやすい可能性がある

- 増額ができれば他社から借入する必要がない

- 増額をすることで年収の3分の1を超えてしまう

- 返済を延滞したことがある

- 収入証明書を提出できない

- トイチ(10日で1割の金利)やトサン(10日で3割の金利)など高金利で貸付をする

- 返済が滞ると自宅や勤務先に取り立てが来る

- 勝手に銀行口座にお金を振り込み高い利息をつけて支払いを請求する

- 借入先を紹介し高額な紹介料を請求する

- 「審査なし」「無職でも借りられる」などといって勧誘する

- 審査をせずに貸付をする

- 上限金利を守っていない高金利で貸付をする

- 金利2%など低すぎる金利で勧誘する

- クレジットカードを現金化すると勧誘する

- 業者のWebサイトに固定電話番号や住所が記載されていない

- チラシや電柱の広告での貸付の勧誘

- メールの送信元のアドレスや記載されているURLが公式のものと異なる

- プロミス:おまとめローン

- SMBCモビット:おまとめローン

- アコム:借り換え専用ローン(おまとめローン)

- アイフル:おまとめMAX・かりかえMAX

- レイク:レイクdeおまとめ

- プロミス

- SMBCモビット

- アコム

- アイフル

- レイク

- 上限金利は15.0%〜20.0%

- 貸金業の登録要件の厳格化

- 取立て行為への規制強化

- 運転免許証

- マイナンバーカード

- 住民基本台帳カード

- パスポート

- 健康保険証

- 特別永住者証明書

- 在留カード

- 源泉徴収票(直近/最新分)

- 給与明細書(直近2ヶ月分)

- 確定申告書/青色申告書

- 住民税決定通知書/納税通知書

- 年金通知書

- プロミス:40.3%

- アコム:44.7%

- アイフル:39.3%

- レイク:25.3%

- アルバイト不可

- 学生不可

- 三井住友銀行カードローン

- みずほ銀行カードローン

- りそな銀行カードローン

- 1万円以下の借入:110円

- 1万円を超える借入:220円

- 三井住友銀行カードローン

- みずほ銀行カードローン

- りそな銀行カードローン

- PayPay銀行カードローン

- イオン銀行カードローン

- 即日融資を希望する人

- カードレスで借り入れしたい人

- 勤め先に電話連絡されたくない人

- 金利が低いカードローンがいい人

- 口座を持っている金融機関のキャッシュカードを利用したい人

- 自動融資サービスを利用したい人

- いつもとは異なる返済がないか

- 臨時で大きな支払いがないか

- いつもの支払いでも高額になっているもの(クレジットカードや電気代など)がないか

- 収入はいつもより少ないことはないか

- プロミス

- SMBCモビット

- アコム

- アイフル

- レイク

などの情報が登録されていると、審査通過はできないと考えた方がよいです。

1~2回、数日だけ支払いができなかった、といった程度であれば信用情報に記録されることはありませんが、2~3ヵ月以上の滞納や何度も延滞を繰り返し返済に関する信用を失うと、信用情報に登録される可能性が高いです。

また、任意整理や債権回収などの債務整理や破産申立、民事再生などの情報も登録されます。

支払いの延滞や滞納、債務整理や破産申立などの情報は、返済能力に関して信用できないと判断されます。結果、審査に落ちてしまうのです。

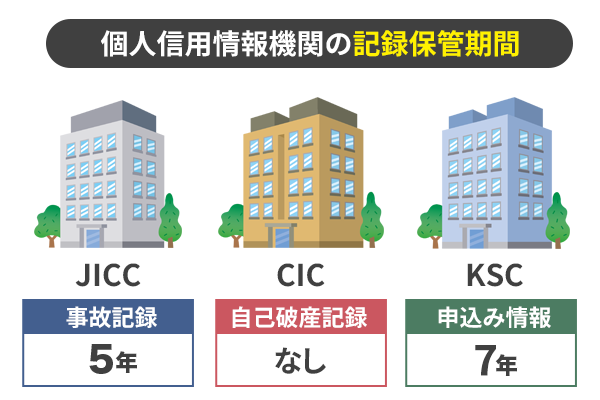

信用情報には登録期間がある

信用情報に登録されても永久に消えるわけではありません。それぞれの情報には登録期間があります。

| 情報 | 内容 | 登録期間 |

|---|---|---|

| 契約内容に関する情報 | 契約や商品の種類、契約日、契約金額など | 5年以内 |

| 支払いに関する情報 | 支払日、支払予定日、残高金額、延滞、延滞解消日、完済日など | 5年以内 |

| 債務整理など取引事実に関する情報 | 債務整理、破産申立、債権回収など | 5年もしくは7年以内 |

| 申し込みに関する情報 | 本人に関する情報、申し込んだ商品、申込日など | 6ヵ月以内 |

| 本人に関する情報 | 氏名、生年月日、住所、電話番号、勤務先など | 契約に関する情報の登録期間が終了するまで |

破産や民事再生に関する情報は官報(国が発信する公報)に掲載されます。全国銀行個人信用情報センターでは官報情報を掲載していますので、登録期間もJICCやCICより長い7年となります。

審査通過するためには支払いの遅延や滞納をしない

消費者金融の審査に通るためにはカードローンの返済やクレジットカードの支払いを延滞したり、滞納したりしないことが重要です。そのための注意点や無理なく返済するための方法についてお伝えします。

利用金額を把握し借り過ぎないようにする

今どれくらい借入をしているのか、正確に把握しましょう。利用金額を把握することで、「もうこんなに借りているから借りないようにしよう」と追加の借入を抑制できます。

いくら借りているのかを正確に把握していないと、「気が付いたら借入できる限度額のギリギリまで借りてしまう」ということもあるものです。

借入金額を把握することで、返済金額も把握できます。いつ、いくら返済しなければならないのかを把握できていれば、返済できないほどの金額を借り過ぎることを防げます。

無理なく返済するためにはいくらまで借入できるかなど、計画的な利用をすることで借り過ぎることもなく、返済を延滞することもないでしょう。

特に複数の会社から借入をしていたり、クレジットカードを利用していたりすると、支払い金額も多くなります。利用金額を正確に把握していないと、返済日に「お金が足りない」ということになる可能性もあるので注意しましょう。

便利なのがWeb明細です。 Web明細であれば、スマホなどでいつでも利用金額や返済金額などを確認できます。利用明細の郵送をWeb明細に切り替えれば、自宅に明細が送られてくることもなくなるので家族に内緒にしたい場合にもおすすめです。

返済日を確認し準備を忘れないようにする

返済日を確認し、前日までには支払金額を用意しておきましょう。返済日は忘れないだろう、と高をくくっていると勘違いをしてしまったり、忙しかったりして、気が付いたら昨日が返済日だった、ということもあるものです。

延滞した理由については、「仕事などが忙しくてうっかり忘れてしまったから」と回答した割合が 27.5%と最も高く、次いで「給与・賞与等が予定通り支給されなかったから」が 25.5%、「失業し働けなくなったから」が 19.7%となった。

引用元:日本貸金業協会 2024年度報告書 資金需要者等の借入意識や借入行動等に関する調査 3.資金需要者等の借入れ・資金調達行動等について ② 延滞した理由について

支払いに関することは家族に任せていて、消費者金融の借入だけは自分でしなければならないなどといった場合は特に注意が必要です。仕事に忙殺されていると、支払いのことなどすっかり忘れてしまうということがあります。

また、複数の支払いがあると支払日を勘違いしてしまうこともあるので、それぞれの返済日を間違えないよう、確認しておきましょう。

銀行口座からの引き落としにしている場合は、残高に注意が必要です。不足していると引き落としできません。ほかの引き落としがある場合は口座残高をチェックしておくことをおすすめします。

返済金額は前日までに準備しておいた方がよいです。うっかり忘れていたことに気づいても、当日に手続きができなかったり、預け入れや振込時間に間に合わなかったりすると返済できません。

消費者金融によっては返済日を通知してくれるサービスを提供しています。

ご返済日とご返済額をご返済期日の前にメールでお知らせします。

消費者金融からの連絡は避けたいという場合は、スマホのリマインダー機能などを利用するのもおすすめです。また、返済日が土日や祝日と重なった場合は前日の返済になるのか、翌営業日になるのかも確認しておきましょう。

返済金額を増やさないためにも必要以上借りない

借入をする際は必要最低限の金額を借りるようにしましょう。必要以上の金額を借りる習慣をつけてしまうと返済額が増えるため、支払いが厳しくなることがあります。

返済日までに支払金額が用意できないと返済の延滞になり、すぐに延滞を解消しないと滞納してしまうことになります。

消費者金融のカードローンは借入可能金額が提示され、その範囲内で借入と返済を何度でも繰り返せる仕組みです。利用回数に制限はなく、一度に借入できる金額も決まっていません(ATMなどで利用する場合1回あたりの出金可能金額が決まっていることはあります)。

スマホATM取引などができる場合は、時間を気にすることなくいつでもコンビニで借入ができるため、安易にお金を引き出してしまうと、すぐに借入額が大きくなってしまいます。

自分の銀行口座から引き出す感覚になってしまわないよう、借入は返済を伴うことをしっかり意識して必要な金額を借りるようにしましょう。

給料が入ったらすぐに返済する

給料など収入があったら、すぐに返済をしてしまうのも支払延滞を防ぐ方法の一つです。収入が入れば買い物をしたり食事に行ったり、いろいろな予定もあるでしょう。

お金の使い道は人それぞれですが、支払いに関しては優先的に済ませることが必要です。まずは返済を済ませ残ったお金を自由に使いましょう。

早く返済をするのは延滞対策になりますが、タイミングには注意が必要です。返済日以外に入金をすると繰り上げ返済や追加返済になります。

繰り上げ返済はメリットも多いものですが、追加で返済をしても約定返済(毎月決められた金額を返済すること)はしなければなりません。

約定返済をしたつもりが、入金日によっては繰り上げ返済となり、決められた返済日に再度支払いをすることになります。

15日以上前に返済された場合は、前回のご返済に対する追加返済となります。(次の27日もご返済日となります。)

追加返済などのタイミングなどは、利用している消費者金融カードローンの支払いに関する注意点などを確認し、間違いのないように返済しましょう。

複数の借入がある場合は少額で金利の高いものから完済していく

複数の借入があると返済遅延につながりやすくなります。借入件数を減らすためにも、1つでも早めに完済していきましょう。

完済するコツとしては、少額の借入のもの、また金利が高いものから完済を目指すことです。約定返済の金額より少しでも多めに返済するなど、完済を目標に返済をしていきましょう。

借入件数が減れば管理も楽になります。平行して支払いをする中で追加返済や繰り上げ返済をするのは簡単ではありませんが、早く完済できるものが減っていけば返済合計額も少なくなり、返済負担を軽減できます。

返済金額が不足している場合は不用品を売るなどしてお金を作る

返済日までにお金が用意できない場合は、お金を作る方法を検討しましょう。不足している金額にもよっては不用品などを売ることで、お金を用意できるのではないでしょうか。

土日だけ、夜だけなどアルバイトをすれば収入を得ることができます。単発のアルバイなら即日払いでお金を受け取ることも可能です。

売ればお金になるけれど売りたくないという場合は、質屋を利用するのも選択肢の一つです。質屋なら利息と元金を払えば預けた品物は手元に戻ります。

どうしてもお金を用意できない場合は、親など家族に言えるのであれば借金の相談をしてみるのも方法の一つです。

ただし、お金がないことを心配されるなど精神的にも負担をかけないよう、「収入が減ってしまって生活費に困ってしまったので、今月だけ貸してほしい」など理由を伝え、必ず返済をすることです。

返済が遅れると信用情報に登録されるだけでなく、遅延損害金が発生します。遅延損害金は返済日の翌日から発生し、支払うまで発生し続けます。

遅延損害金は年20.0%と高い利率で、返済が遅れるほど支払いは増えていく一方です。支払い額が増えれば返済はさらに厳しくなるでしょう。

遅延損害金が発生する前に、期日通りに返済することが必要です。

毎月支払いが厳しい場合は家計やお金の使い方を見直す

毎月返済が厳しい、やっと支払いをしているなどといった場合は、お金の使い方を見直す必要があるかもしれません。

まずは、無駄遣いや衝動買いなどをしていないか確認してみましょう。

少額でも毎日コンビニなどで買い物をすれば、大きな出費につながります。特にコンビニは同じものでもスーパーなどより価格が高いことも多く、無駄なお金を使っているということになるでしょう。

買い物は楽しいものですが、買ってよいかどうかは収支を考えて判断することです。お財布にお金が入っているから、クレジットカードが使えるから、カードでお金を借りられるからと都合よく考え、買い物をしてしまってから支払いができなくなった、ということのないようにしないといけません。

クレジットカードの後払いにも注意が必要です。後で払えるのは便利ですが、リボ払いや分割払いは手数料を払う必要があります。ボーナスなどをあてにして、予定より少なかった場合は支払いができない、ということになれば、借入の支払いにも影響します。

また、収入に見合ったお金の使い方も大切です。家賃や携帯代など、無理なく支払える範囲かどうか再度確認してみましょう。固定費などを節約できると、お金に余裕ができ借入の支払いもしやすくなります。

返済が間に合わない場合は放置せずに連絡をする

万が一返済日に返済ができない、うっかり忘れてしまった、という場合は、早めに借入先に連絡をしましょう。連絡をすることで、返済期日を延長してもらえたり、返済金額を変更してもらえたりする可能性があります。

消費者金融によっては、会員サイトなどから返済日を変更することができます。連絡や返済日の変更は返済日より前にしましょう。返済日を過ぎると、返済日を変更してもらえたとしても遅延損害金が発生します。

消費者金融とは?今さら聞けない消費者金融の基本

そもそも消費者金融とはどういった業者のことなのか、その特徴について改めておさらいしてみましょう。

消費者金融は金融庁に貸金業者として登録している会社

消費者金融とは、金融庁に貸金業者として登録している業者であり、個人に対して小口融資を行っている業者を指しています。

実際の登録先は財務局および都道府県で、たとえばプロミスの公式サイトにはこのような番号が記載されています。

登録番号:関東財務局長(14)第00615号

引用元:キャッシング・カードローンなら消費者金融の【プロミス】公式サイト

金融庁の公式サイトには、「登録貸金業社情報検索入力ページ」というページがあります。

不安に思ったら、このページで会社名や電話番号から検索してみてください。正規の貸金業者なら、詳細情報が必ず出てくるはずです。

貸金業者として登録されていない業者は全て闇金です。闇金は利用してはいけません。

消費者金融は審査が早くてWEB完結が可能

消費者金融カードローンは、審査のスピードが早いのが特徴です。

申し込み内容を元に点数化し、融資の可否を決めるスコアリングシステム(自動与信審査システム)を導入しているので、短時間での審査が可能となりました。

カードローンとはいっても、最近はカードレスが主流となってきました。カードがなくてもスマホATMを利用してお金を借りることができます。

申し込みから契約、借入まで、来店することなく自宅で全て手続きが完了するのも特徴の一つです。

契約さえ完了すれば、振込を依頼したり、コンビニATMからスマホで借りたり、24時間・365日いつでもお金が借りられます。

消費者金融は借りたらやばい?「消費者金融は怖い」の嘘

消費者金融はかつて「サラ金」と呼ばれていたこともあり、消費者金融は怖いというイメージをお持ちの方も多いと思います。

確かにそのような時代もありましたが、 現在では貸金業法を遵守し、法令通りに 業務を行っている消費者金融であれば、過度な取り立てなどは行われていないので安心してください。

借りる時に保証人も担保もいらない

消費者金融はその人の信用をもとにお金を貸すので、担保や保証人がいりません。

信用情報機関に保管されている信用情報を審査しており、延滞や債務整理をしているなどの問題がなければ、本人確認書類のみで申し込めるのです。

本人確認さえできればすぐに融資をしてもらえるので、銀行や公的機関と比べると審査がとても早く、申し込みのハードルが低いのも特徴です。

お金の使い道は自由!事業性資金以外なら使える

消費者金融のフリーローンは、基本的に使い道が自由です。生活費だけでなく、旅行やレジャーなど何に使ってもかまいません。

ただし、「事業性資金は除く」としているところがほとんどです。

たとえば、個人事業主が消費者金融からお金を借りて、事業のために使うのはNGとされていることがありますので、商品概要をきちんと確認してから申し込みましょう。

事業のためのお金を借りるなら、個人用のフリーローンではなく専用のビジネスローンを利用した方が良いでしょう。

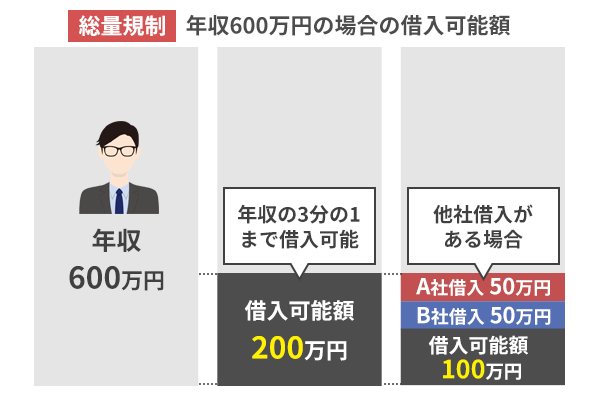

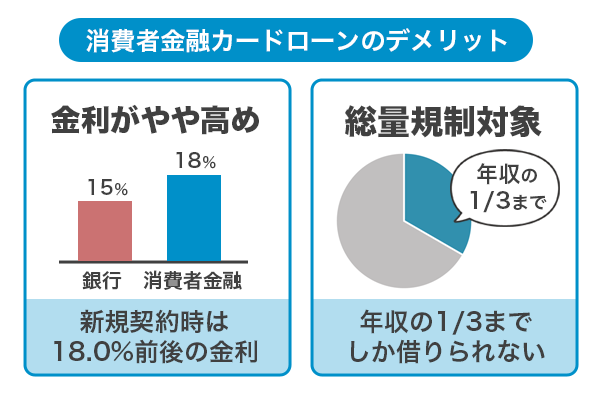

総量規制によって借り入れできるのは年収の3分の1まで

消費者金融は、貸金業法の総量規制の対象となっています。

総量規制とは、年収の3分の1までしか貸付ができないという決まりのことです。 例えば、年収が300万円の人は100万円までしか借りることができません。

多重債務者を生まないよう、過剰な貸付を防ぐための規制です。

1社あたりの金額ではなく、貸金業者全体からの総借り入れ額が年収の3分の1までです。

金利は法律によって上限が決められている

消費者金融の金利は、利息制限法と出資法によって定められており、上限が15.0%から20.0%となっています。

| 借り入れ金額 | 上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

法令を遵守しなければ罰せられることになるため、正規の業者であればこの金利を超えた金利を超えることは絶対にありません。

大手消費者金融では、上限金利を18.0%にしているところがほとんどです。

柔軟な審査を希望するなら中小消費者金融も視野に入れて

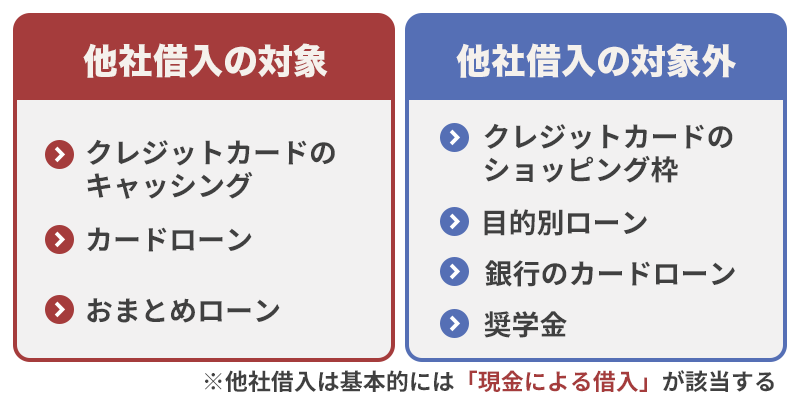

消費者金融の審査は、担保も保証人も不要であることから厳正に行われており、 収入が不安定な人や、他社からの借り入れが多い人などは審査通過が難しいこともあります。

他社借入の対象になるもの、対象にならないものは以下の通りです。

| 他社借入の対象 | 他社借入の対象外 |

|---|---|

|

・クレジットカードのキャッシング ・カードローン ・おまとめローン |

・クレジットカードのショッピング枠 ・目的別ローン ・銀行のカードローン ・奨学金 |

※他社借入は基本的には「現金による借入」が該当します

その場合は、名の知れた大手消費者金融だけでなく、中小消費者金融も検討してみましょう。

中小消費者金融は、大手と比べると審査に時間がかかることもありますが、その分親身になって話を聞いてくれるところが多いです。

なお、知名度が低いからといって、怪しい会社ではありません。金融庁の貸金業者登録ページで確認すれば、正規の貸金業者かどうかは分かります。

審査が甘い、審査がない消費者金融はない

消費者金融の審査が早いとはいっても、審査が甘いわけではありません。

融資を行うにあたり、返済能力についての調査をする事は法律で義務付けられています。

審査がない消費者金融もないので、「誰でも審査なしで借りられる」と宣伝している業者は、 正規の貸金業者ではないと思ってください。

借りすぎや延滞は住宅ローンを組む時に影響がある

消費者金融を利用すると、住宅ローンの審査に通らないのではないかと不安に思う人もいるでしょうが、その心配はありません。

消費者金融でお金を借りたことが、すぐに住宅ローンの審査に影響するわけではありません。

総量規制いっぱいまで借りていたり、複数の消費者金融から借りていたりすると悪影響を及ぼすこともありますが、少額の借り入れで、なおかつきちんと返済していれば問題ないでしょう。

もう少し利用可能限度額を上げたい場合は増額も可能

消費者金融で借入をしている際、利用可能額をもう少し上げたい場合は増額が可能です。増額をしたい場合は申請をして審査を受け、通過できれば利用可能額の増額ができます。

増額をすることで得られるメリットには次のような点があります。

借入は借入金額が多いほど、上限金利は下がります。利息制限法において上限金利は以下のようになるからです。

| 10万円未満 | 年20% |

|---|---|

| 10万円~100万円未満 | 年18% |

| 100万円以上 | 年15% |

増額するには申請・審査が必要ですが、すでに会員であるため手続きは新規で申し込むよりスムーズです。会員専用サイトから増額申請ができるケースもあります。利用状況も把握しているので、審査も早くすむ可能性が高いです。

また、他社から新規で借入をするとなれば、借入先が増えるため返済額が増える、返済日などの管理の手間も増えることになります。利用している消費者金融で増額ができれば、そのようなデメリットがありません。

増額には審査があり、審査通過できないと考えられるのは以下のようなケースです。

増額審査でも新規契約の審査同様、総量規制は適用されますので年収の3分の1を超える貸付はできません。

50万円を超える貸付や他社を含めた借入金額の合計が100万円を超える場合は収入を証明する書類が必要となるので、提出できないと審査には通りません。

また、返済を延滞したことがあるなど、利用状況によっては審査に通らない可能性もあります。

増額の審査に通りやすいのは、返済期日に遅れたことがない、契約してから年数が立っている、または年収が増えている、といった場合です。

他社からの借入が減っていれば総量規制による利用可能額も増えることで、審査も通りやすいでしょう。借入をきちんと返済している実績があれば、増額審査に通る可能性もより高くなります。

増額をすれば借入可能額は増えますが、返済金額も変わります。増額できたからといって借りられるだけ借りてしまうと返済が厳しくなり、延滞や滞納などをしやすくなる点に注意して借りることが必要です。

また借入金額が増えれば完済までの時間も長くなります。返済や完済計画を立てて無理のない返済をしましょう。

消費者金融のサイトでは返済シミュレーションができることも多いので、返済金額や返済回数などをチェックし返済可能な増額をすることをおすすめします。

無登録の消費者金融に注意!闇金を利用しても借入や返済額が増えるだけ

消費者金融と言っても、貸金業者としての登録をしていない業者は闇金と呼ばれる悪質な業者です。闇金とはどのような業者か、関わってはいけない理由、また闇金からお金を借りてしまった場合の対処法についてお伝えします。

無登録の消費者金融とは?闇金は違法な貸付や取り立てを行う悪質業者

消費者金融と名乗っていても、実際は貸金業者として登録をせず、違法な貸付をしているのが闇金と呼ばれる悪質業者です。

闇金と呼ばれる悪質業者は、正規の消費者金融の審査に通らない人や収入がなくて返済に困っている人などを対象にさまざまな違法行為や貸付、勧誘をします。

上記に挙げたような行為や勧誘はほんの一部です。

ほかにも、債務整理を手伝うなどといって高い手数料を請求したり、クレジットカードで商品を購入させ、それを安く買い取り、買い取り額に高い金利で貸し付けたりするなど、さまざまな手口でお金を払わせようとします。

また、利用者を困らせるような取り立ては貸金業法で禁止していますが、闇金は返済をさせようと個人情報をネットで流すと脅したり、闇バイトで仕事をさせようとしたりすることもあります。

そのような悪質な業者を関わると、精神的にも大きな負担を抱えるだけでなく、家族や職場の人にも迷惑をかけることになるでしょう。

無登録の消費者金融の見分け方

CMなどで知名度もある大手消費者金融なら心配ありませんが、中小消費者金融の場合、名称だけでは登録している業者なのか、そうでないのかがわからないこともあるでしょう。

闇金など無登録の悪質業者に申し込まないようにするには、金融庁の「登録貸金業者情報検索入力ページ」で確認するほか、日本貸金業協会のサイトでも、ヤミ金の実例検索ができます。

悪質業者の中には、知名度のある消費者金融などのグループ会社のような名称で勧誘したり、業者の名称を名乗って勧誘したりしているケースもあります。

悪意のある第三者が当社を装い「お客さまのSMBCモビットに対し、第三者からの不正アクセスを検知しました。ご確認ください」と通知し、お客さまを偽サイトに誘導するSMSが確認されています。

上記のような「なりすましメール」で個人情報を入手する詐欺も発生しています。利用中のカードローンやクレジットカードの情報などは第三者に安易に教えないようにしましょう。

以下のような点があれば、悪質業者の疑いがあるので注意が必要です。

闇金からお金を借りてしまったら警察や消費者生活センターなどに相談

闇金からお金を借りてしまったら、公的機関などに早めに相談をすることをおすすめします。

| 警察 | 悩みごとや困っていることなど緊急でない場合 | #9110 |

|---|---|---|

| 国民生活センター(消費者ホットライン) | 消費生活全般に関する悩みや問い合わせなど | 188 |

| 日本貸金業協会 | 借入や返済、家計管理などの悩み相談 | 0570-051-051 |

日本貸金業協会ではWeb相談受付も行っています。貸金業者との取引に関する相談を専用のフォームから受付後、電話連絡があります。

違法業者である闇金から違法な金利などで借りたお金に返済義務はありません。違法に貸付をした違法業者は返済を請求することはできないからです。

だからといってそのまま放置すれば、悪質な嫌がらせや脅しなどをされるリスクは大きく、精神的負担も大きいものです。相手にしなければよいと思っても、家族などに被害が及ぶ場合もないとは言えません。

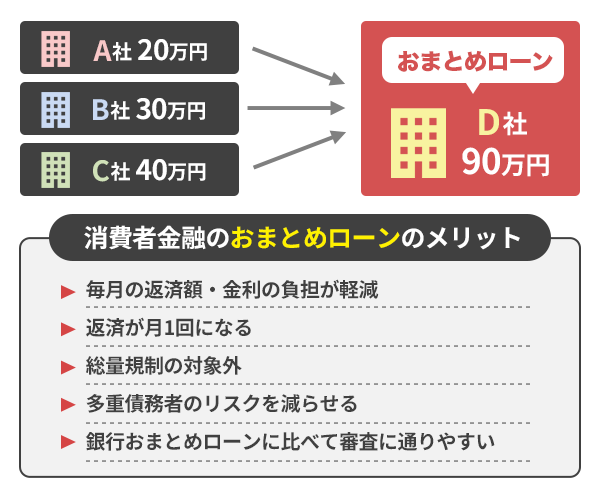

複数の借り入れがある人は消費者金融のおまとめローンを検討しよう

おまとめローンとは、複数の借入をまとめるためのローンです。

消費者金融にもおまとめローン商品があります。

おまとめローンは総量規制の対象外

消費者金融での借入は総量規制というルールによって、年収の3分の1までしか借りられませんが、おまとめローンは総量規制の対象外となっています。

そもそも総量規制は、過剰な貸付から消費者を保護することが目的です。多重債務者にならないために貸付を制限するものです。

しかしおまとめローンは、まとめることによって消費者の利益になる場合があることから、総量規制の「例外貸付」にあたります。

ですから、借り入れをまとめた結果、年収の3分の1を超えてしまったとしても、利用が可能なのです。

おまとめローンのメリットは返済額を減らせる可能性があること

消費者金融では、借り入れ金額が大きくなるほど、金利が下がります。

利息制限法によっても、貸付金額が大きくなるほど上限金利は下がるようになっているため、借り入れをまとめた結果、今までよりも低い金利が適用される可能性があるのです。

たとえば、3社から50万円ずつ借りていた場合、まとめると150万円になります。

50万円のときは18.0%が適用されていたとしても、150万円になることで金利は15.0%まで下がります(法定金利)。

金利が下がれば利息が減るので、総返済額も減少します。

複数の借入をまとめることで管理がしやすくなる

複数の返済より返済をまとめて1つにする方が、管理がしやすくなります。

複数の返済があると返済日や返済方法、返済金額などを確認し、間違いのないように返済していく必要があります。返済日や返済金を勘違いして口座引落などができなかった場合、返済遅延になってしまいます。

おまとめローンは1回あたりの返済負担が大きくなることがある

借入金額や返済回数にもよりますが、おまとめローンにした場合、1回当たりの返済金額が大きくなる可能性があります。

複数の借入をまとめるのですから、借入金額が大きくなるのは当然のことです。それを返済していくわけですから、1回の返済金額が増えるのは仕方ありません。

複数社から借入をしているときの返済金額の合計よりは、低い金額になることはあります。しかし、それまではそれぞれの支払い日が異なることも多いため、1回に払う金額負担は軽かったはずです。

1ヵ月の支払い金額は減る可能性はありますが、今度はそれを1度に払うことになることを認識しておきましょう。

1回あたりの返済額を減らすと返済合計額が増える

1回の返済額を減らしたいなら、返済回数を多くすることです。しかし、支払回数を増やせば、支払期間も長くなり、利息を払う回数も増えるため返済合計額は増えてしまいます。

1回の返済可能額と返済回数、利息などを計算しよく検討することをおすすめします。

審査はより厳しくなる可能性がある

おまとめローンは複数の借入をまとめて借入をするため、借入額も大きくなります。そのため、審査もより慎重に行われると考えておきましょう。

また、複数の借入先からお金を借りているということは、それだけお金の使い方や返済に関して問題があった可能性もあると判断されることもあります。それも審査が慎重になると考えられる理由です。

おまとめローンを申し込んでも、審査通過できないこともあるということを理解しておきましょう。

おまとめローンは追加の借入ができない

通常のカードローンは、利用限度額内であれば完済していなくても追加の借りれができますが、おまとめローンは返済をスムーズに進めていくための返済専用商品なので、追加の借入はできません。

返済に専念することになりますので、もし借り入れが必要になったら、新たに別の消費者金融に申し込む必要があります。

消費者金融カードローンと銀行カードローンの徹底比較!どっちが便利?

カードローンは、消費者金融の他に銀行カードローンもあります。どちらがお得で便利なのか、様々な角度から比較してみます。

以下で「大手消費者金融」と呼んでいるのは、こちらの5社を指しています。

基準にしている法律の違い・貸金業法と銀行法

消費者金融カードローンには貸金業法が適用されます。それに対して銀行カードローンは銀行が運営していますので、銀行法が適用されます。

貸金業法は、その名の通り貸金業者に関する法律であり、消費者保護を目的としています。1983年に交付されてから何度か改正を重ね、2010年6月に現在の貸金業法が施行されました。

このとき、お金を借りた人が多重債務者となってしまうことが社会問題となっていたことから、総量規制が導入されました。

貸付を行うためには返済能力の調査を行うことも義務付けられており、融資額によっては収入証明書を提出しなくてはなりません。

新しい貸金業法には、他にも、

などが盛り込まれています。

一方、銀行には公共性のほか預金者の保護や健全な運営も求められます。個人にお金を貸すための規制というよりは、銀行の信用・信頼が重視されています。

銀行法には総量規制という決まりはありません。法令上は、年収の3分の1を超える貸付も可能となっています。

しかしながら、銀行側の自主規制により、総量規制以上の貸付は行われていないのが現状です。

金利が低いこともあり、どちらかといえば消費者金融よりも銀行の方が審査は厳しめになっています。総量規制がないからといって、たくさん借りられるわけではありません。

金利の違い・銀行カードローンの方が低め

消費者金融カードローンと銀行カードローンは、設定されている金利にも違いがあります。

消費者金融カードローンの上限金利は18.0%前後、銀行カードローンは14.0%〜15.0%程度です。

ここで、大手消費者金融と主な銀行カードローンの金利を比較してみましょう。

| 消費者金融カードローン | 金利 |

|---|---|

| プロミス | 2.5%〜18.0% |

| SMBCモビット | 3.0%~18.0% |

| アコム | 3.0%〜18.0% |

| アイフル | 3.0%〜18.0% |

| レイク | 4.5%〜18.0% |

| 銀行カードローン | 金利 |

| 三菱UFJ銀行カードローンバンクイック | 1.8%〜14.6% |

| 三井住友銀行カードローン | 1.5%〜14.5% |

| みずほ銀行カードローン | 2.0%〜14.0% |

| りそな銀行カードローン | 1.99%〜13.5% |

| 楽天銀行スーパーローン | 1.9%〜14.5% |

| PayPay銀行カードローン | 1.59%〜18.0% |

| イオン銀行カードローン | 3.8%〜13.8% |

| セブン銀行カードローン | 12.0%〜15.0% |

| 住信SBIネット銀行カードローン | 1.59%〜14.79% |

| オリックス銀行カードローン | 1.7%〜14.8% |

全体的な傾向を見ますと、銀行カードローンの方が金利は低めに設定されていることがわかります。

銀行カードローンの金利が低めなのは、保証会社がついているからです。経営母体の資金力が大きいという理由もありますが、銀行カードローンは審査も保証会社が行いますし、万が一返済できなくなっても保証会社が返済してくれます。

しかし消費者金融には保証会社がついておらず、債務者が返済不能に陥った場合は自らがその損害を負わなくてはなりません。

お金が返ってこなかった時の損害が大きいため、金利が高めに設定されているのです。高めとはいっても、もちろん法定金利の範囲内ですから安心してください。

つまり、金利の違いは、何かあった時のリスクヘッジとして保証会社を利用できるかどうかの違いなのです。

しかしここでひとつ、注意してほしい点があります。

消費者金融カードローンも、低い方の金利が3.0%〜4.0%とあるので、銀行カードローンとそれほど変わらないのではないか?と思われるかも知れません。

しかし、初めてお金を借りるときに適用される金利は、最も高い金利です。

最初から100万円を超えるような大きな金額を借りられる人は少ないため、消費者金融なら18.0%前後の金利になるのが普通です。

ですので、金利を比べるなら上限金利を比べてください。

保証会社の有無・銀行カードローンは保証会社が審査、代位弁済をする

金利のところでも説明したように、銀行カードローンの審査は保証会社が行います。

申し込み要件を見るとわかるのですが、銀行カードローンの要件にはほぼ「保証会社の保証を受けられること」とあります。

銀行カードローンは保証会社が審査を行い、債務者の保証人も兼ねています。ですので、お金を借りた人が返済できなくなった時、保証会社が代わりに返済してくれます。

代わりに返済する=代位弁済を行うということですので、返済ができなくなった時、債務者は銀行ではなく保証会社に返済をすることになるだけで、債務がなくなるわけではありません。その点は注意してください。

では、消費者金融には保証会社がついていなくて、なぜ銀行には保証会社がついているのでしょうか。

銀行はこれまで企業向けの融資を行なっていたため、個人向け融資のノウハウが蓄積されていませんでした。

保証会社の多くは消費者金融や信販会社が担当しています。

たとえば、各銀行カードローンの保証会社は、以下の通りとなっています。

| 銀行カードローン | 保証会社 |

|---|---|

| 三菱UFJ銀行カードローンバンクイック | アコム株式会社 |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| みずほ銀行カードローン | 株式会社オリエントコーポレーション |

| りそな銀行カードローン | 株式会社オリエントコーポレーション オリックス・クレジット株式会社 |

| 楽天銀行スーパーローン | 楽天カード株式会社 SMBCファイナンスサービス株式会社 |

| PayPay銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| イオン銀行カードローン | イオンフィナンシャルサービス株式会社 オリックス・クレジット株式会社 |

| セブン銀行カードローン | アコム株式会社 |

| 住信SBIネット銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| オリックス銀行カードローン | オリックス・クレジット株式会社 新生フィナンシャル株式会社 |

ちなみに、SMBCコンシューマーファイナンス株式会社はプロミスの正式名称です(プロミスはサービス名)。

保証会社は、債務者が万が一返済不能に陥った場合、自分たちが代位弁済をしなくてはならず、債権が回収不能に陥る可能性もあります。

そのため、自社のカードローンよりも慎重に審査をせざるを得ません。ですので、消費者金融よりも銀行カードローンの方が審査が厳しめだといわれているのです。

審査に必要となる書類はどちらもほぼ同じ

審査の時に必要となる書類は、消費者金融も銀行も基本的には同じです。本人確認書類と収入証明書を用意しましょう。

まず、本人確認書類は必ず必要となります。

どの書類を用意するかはカードローンによって違いますが、一般的に以下のような書類が本人確認書類として認められます。

などです。

なお、マイナンバーカードの通知カードは、番号が載っていても本人確認書類とは認められないので、注意が必要です。

また、2020年2月4日以降に発行されたものパスポートは住所の記載がありません。住所がわかる追加の書類や住民票の写しなどが必要となります。

次に収入証明書ですが、申し込み状況によって提出を求められます。

貸金業法では返済能力の有無を調査することが義務付けられているため、消費者金融カードローンでは以下の場合収入証明書を提出しなくてはなりません。

銀行法にはこのような規定はありませんが、貸金業法に準じて、同様の基準を儲けている銀行が多いです。

収入証明書として認められるのは、以下のような書類です。

などです。

これらの書類は消費者金融でも銀行でも同じように取り扱われていることが多いです。

審査の難易度は銀行カードローンの方が厳しめの傾向がある

どのような審査を行い、どのような条件なら融資が可能となるのか、その基準については各社とも詳細を公表しておりません。

消費者金融も銀行も、どちらも審査の詳細はわからないのですが、新規契約率であれば一部で公表されているため、そこから審査の難易度を比較してみましょう。

およそ30%〜40%台であることがわかります。

銀行カードローンは、銀行が直接審査を行うのではなく保証会社が行っているためか、新規契約率を公表しているところがほとんどありません。

しかし、審査の難易度は一般的に金利が高い方が柔軟な傾向にあります。

金利は3.0%〜4.0%ほど消費者金融の方が高いので、審査の難易度も消費者金融の方が低いと考えられます。

とはいえ、銀行なら、これまでの取引の状況やクレジットカードの利用状況なども加味して審査を行う場合があります。有料顧客と判断されれば、その分審査のハードルは下がるでしょう。

一概にどちらが審査の難易度が高いかと明確に線引きはできないものの、消費者金融の方が若干柔軟、取引状況によっては銀行カードローンもそこそこ審査に通りやすくなる、と考えると良いでしょう。

利用できる人の違い・消費者金融の方が間口が広め

申し込みができる要件については、商品の概要に記載されています。

消費者金融では、安定した収入があれば雇用形態に関わらず申し込みができる商品がほとんどです。

派遣社員や契約社員でも大丈夫ですし、学生でも主婦でも、アルバイトやパートで自分自身の定期的な収入があれば申し込みが可能です。

ただし、専業主婦や年金受給者など、働いていることによる収入がない場合は、申し込み不可となっていることが多いです。年金は収入として認められず、仕事をしていることが求められます。

銀行カードローンは、商品によってかなりばらつきがあります。

などの商品も多く、「年収○円以上」という条件が課されていることもあります。

一方で、仕事をしていない専業主婦でも借りられる可能性があるのが銀行カードローンです。

「配偶者貸付」といって、配偶者に安定した収入があれば、仕事をしていない専業主婦(夫)でも自分名義で申し込めるサービスがあります。

消費者金融ではあまり採用されていませんが、銀行カードローンなら専業主婦(夫)でも利用できるところがあります。

無利息期間サービスを利用したいなら消費者金融

金利が高いというイメージを払拭するためか、消費者金融では無利息期間を設けているところが多いです。

契約の翌日または借入の翌日から一定期間、利息が0円になるサービスです。

「契約の翌日から30日間」というサービスが多いですが、レイクのように、申し込み方法によって無利息期間が選べるものもあります。

| カードローン | 無利息期間 | 起算日 |

|---|---|---|

| プロミス | 30日間 | 借入の翌日から |

| アコム | 最大30日間 | 契約の翌日から |

| アイフル | 最大30日間 | 契約の翌日から |

| レイクALSA | 選べる期間 | 契約の翌日から |

| ベルーナノーティス | 14日間 | 繰り返し利用可能 |

| セントラル | 最大30日間 | 契約の翌日から |

| LINEポケットマネー | 最大30日間 | 契約の翌日から |

| フタバ | 最大30日間 | 契約の翌日から |

| ライフティ | 35日間 | 借入の翌日から |

| いつも | 最大60日間 | 契約の翌日から |

銀行カードローンはもともとの金利が低いため、無利息期間を設けている商品はあまりありません。無利息期間を利用したいなら、消費者金融カードローンがおすすめです。

ちなみに、PayPay銀行カードローンは上限金利が他の銀行カードローンよりも少し高めであるためか、30日間の無利息期間がついています。

銀行カードローンは自社の利用状況に応じて金利の優遇措置がある

銀行カードローンでは、その銀行の取引状況に応じて金利を引き下げるサービスがあります。

たとえば、

などでは、住宅ローンを組んでいる人の金利が優遇されるサービスがあります。

消費者金融にはほとんど見られませんが、金利を優遇するかわりに、無利息期間のサービスが利用できます。

また、銀行カードローンは期間限定で一時的に金利を下げるキャンペーンもありますので、とにかく低い金利で借りたいという人は、定期的にチェックしておくと良いでしょう。

ただし消費者金融でも、dスマートローンのように自社のサービス利用状況に応じて金利を下げるところも出てきました。今後このようなサービスが拡大していく可能性もありますので、こちらも定期的にチェックしてみてください。

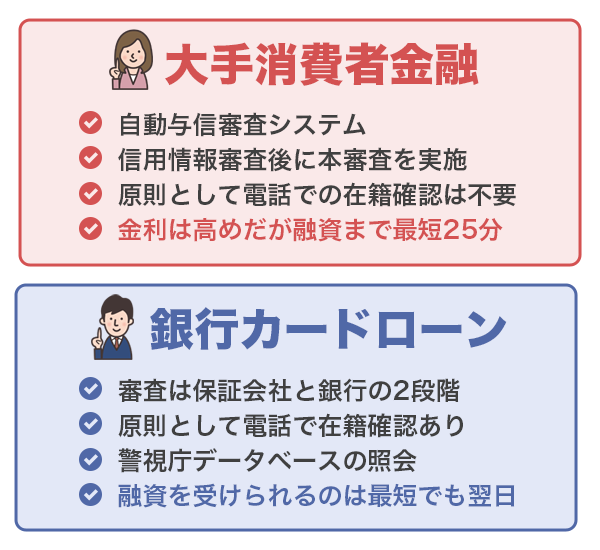

融資までのスピードは消費者金融の方が断然早い

消費者金融カードローンは、とにかく融資までのスピードが速いです。

主な審査時間を見てみましょう。

| カードローン | 審査時間 |

|---|---|

| プロミス | 最短3分 |

| SMBCモビット | 最短30分 |

| アコム | 最短20分 ※ |

| アイフル | 最短18分 |

| レイク | 最短25分 |

※ お申込時間や審査によりご希望に添えない場合がございます。

大手消費者金融は、最短20分で融資をしてくれるところもあります。ですので、消費者金融なら申し込む時間帯によっては、即日融資も可能です。

それに対して銀行カードローンは、融資まで最低でも1日以上かかるため、即日融資はできません。

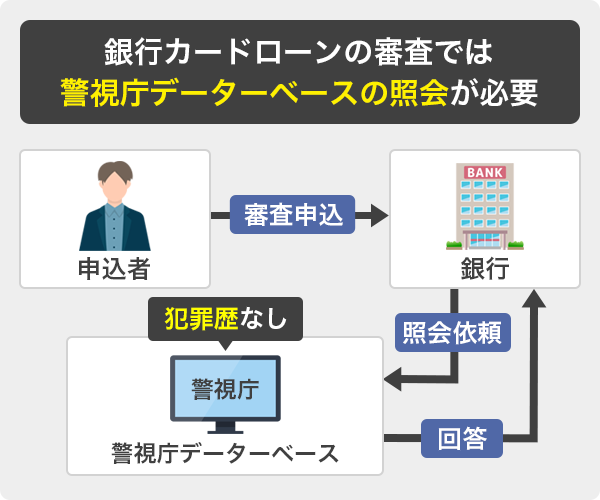

「犯罪による収益の移転防止に関する法律」によって、金融機関はローンなどの申込みを受けると、申込者が反社会勢力でないことを確認することが義務付けられています。

警察庁のデータベースに情報を提供する必要があり、反社会勢力との繋がりがないことを確認した上で融資を行わなくてはなりません。ですので、審査に時間がかかるのです。

保証会社の審査がどんなに早くても、警察庁からの回答がこなければ融資はできないため、即日融資を希望する人は消費者金融カードローンの方がおすすめです。

銀行カードローンは土日・祝日の審査は基本的に行っていない

消費者金融では、年末年始を除いていつでも審査を行っています。土日はもちろん、祝日でも申し込みは可能で、休みの日でも審査を通れば即日融資が可能です。

銀行もWEB申し込みが主流になってきて、申し込み自体は土日でもできるところが増えてきました。しかし審査については平日の営業日のみのところがほとんどです。

申し込むタイミングによっては審査にかなり時間がかかってしまうケースもあります。即日とはいわないまでも、週末にお金を借りたいと思っているなら消費者金融の方がおすすめです。

カードレスや郵送物なしにしたいなら消費者金融

消費者金融では、カードレスが主流になってきました。大手消費者金融では、スマホアプリで申し込みから契約、借入、返済とすべてできるようになっており、カードがなくてもコンビニATMで借り入れができます。

銀行カードローンは、まだカードありが主流です。コンビニATMでも借り入れができるようにはなってきてますが、カードレスにすることは基本的にできない商品が多いです。

ですので、申し込んでからカードが届くまで、すぐに現金を引き出すことができない場合があります。

その場合は、振込キャッシングならすぐに対応してくれますが、いったん口座に振り込んでもらってからATMで引き出す必要があります。

ちなみに、三井住友銀行カードローンはカードレスも可能、三菱UFJ銀行カードローンバンクイックはカードの発行はあるものの、アプリで振り込みができます。

契約書などの郵送物については、大手消費者金融であれば、カードレス・WEB上の契約が可能なので、なしにできます。

明細もWEBで確認できますから、郵送物で借り入れが家族にバレる心配はありません。自宅に何も送られたくない人は、消費者金融の方が安心でしょう。

銀行カードローンは、ローンカードの送付がありますので、完全に郵送物なしにすることは難しいのが現状です。

銀行からの郵送物であれば疑われにくいとはいえ、何が送られてきたのかと聞かれないよう注意はした方が良いでしょう。

銀行はキャッシュカードをそのままローンカードとして利用できる

銀行カードローンは、自分が持っているキャッシュカードをそのままローンカードとして使えることが多いです。

改めてローンカードを発行する必要がないので、カードをこれ以上増やしたくない人は自分が口座を持っている銀行のカードローンを利用するとよいでしょう。

カードを自宅に送られたくない人も、キャッシュカードをそのまま使える銀行カードローンを選べば、郵送物を減らすことができます。

消費者金融カードローンでカードを作った場合は、家族に見られた時に何のカードか怪しまれる可能性があります。

ですので、家族にバレたくない、しかしカードは欲しいという人は、キャッシュカードをローンカード代わりにする方法をおすすめします。

消費者金融なら在籍確認の電話連絡なしで借りられる

消費者金融カードローンも銀行カードローンも、在籍確認は必ず行われます。返済能力を確認するために、申告された勤め先に本当に勤めているのか確認するのは重要な審査の一つです。

在籍確認は、一般的に電話連絡という方法で行われます。勤め先に電話をかけ、申込者が出ることで完了します。

大手消費者金融では電話連絡は原則なしとしており、電話以外の方法で確認しています。

審査の過程で電話連絡が必要だと判断された場合には電話がかかってきます。その場合でも、カードローンの会社名を名乗ることはありません。

担当者の個人名でかかってきますし、他の人が電話に出たとしてもカードローンの利用について話すことはないので安心してください。申込者のプライバシーには十分配慮しています。

銀行カードローンは電話連絡が主流ですが、こちらもカードローンの利用について電話で話すことはありません。

銀行名で電話がかかってきても怪しいと思う人はいませんし、在籍していることさえわかれば電話はそれで終わりですから、この電話で借り入れがバレることはまずないと思って大丈夫です。

来店不要、WEB完結で全ての手続きを完了させるなら消費者金融

申し込みから必要書類のアップロードなど、手続きの全てをインターネット上で完結させる方法はWEB完結と呼ばれています。

大手消費者金融は、WEB完結が主流です。公式スマホアプリが用意されていますので、借り入れや返済もスマホでできてしまいます。

一方銀行カードローンも、申し込みはWEBでできるようになってきました。24時間いつでも申し込みができますので、来店不要ですし、銀行が営業していない曜日でも申し込みは可能です。

ただし、在籍確認の電話はありますし、契約書やローンカードが送られてくることもあります。来店不要にすることはできても、スマホやパソコン上だけで手続きを終えることは難しい場合があります。

つまり、本当の意味で「WEB完結」にできるのは、消費者金融カードローンです。

なお、楽天銀行やPayPay銀行などのネット銀行はもともと店舗がありませんので、来店せずに手続きができるようになっています。

借入限度額の違い・銀行カードローンの方がやや高め

カードローンには、融資限度額が定められています。カードローンごとに違いますので、消費者金融カードローンと銀行カードローンの限度額を比較してみます。

| 消費者金融カードローン | 限度額 |

|---|---|

| SMBCモビット | 800万円 |

| プロミス | 800万円 |

| アコム | 800万円 |

| アイフル | 800万円 |

| レイク | 500万円 |

| 銀行カードローン | 限度額 |

| 三菱UFJ銀行カードローンバンクイック | 500万円 |

| 三井住友銀行カードローン | 800万円 |

| みずほ銀行カードローン | 800万円 |

| りそな銀行カードローン | 800万円 |

| 楽天銀行スーパーローン | 800万円 |

| PayPay銀行カードローン | 1,000万円 |

| イオン銀行カードローン | 800万円 |

| セブン銀行カードローン | 300万円 |

| 住信SBIネット銀行カードローン | 1,000万円 |

| オリックス銀行カードローン | 800万円 |

およそ500万円〜800万円で設定されていることがわかります。ただ、銀行カードローンは1,000万円という高額な限度額が設定されている商品もあり、全体的にみると銀行カードローンの方がやや高めの傾向です。

ただし、誰でもこの融資限度額まで借りられるわけではありません。消費者金融には貸金業法に基づく総量規制がありますから、年収の3分の1までしか借りることはできません。

仮に800万円借りるとしたら、最低でも2,400万円の年収が必要となります。

総量規制の対象外である銀行カードローンも同じです。自主規制によって、基本的には年収の3分の1以上の貸付は行っていないのが現状です。

融資額は年収だけでなく、年齢や勤め先、家族の有無、過去の借入状況など様々な要素をもとに決定されます。

実際には、融資限度額の上限まで借りられる人は多くないでしょう。

ATM利用手数料はどちらのカードローンも自社のATMを利用すれば無料になる

カードローンはコンビニATMや提携金融機関のATMでいつでもお金を借りることができますが、ATMを利用する際には手数料がかかるのが一般的です。

消費者金融カードローンはコンビニでスマホ取引ができるので、便利であるという側面はあるものの、ATM手数料を考えると便利とばかりはいっていられないようです。

ATM手数料は、以下の金額が一般的です。

金額としては小さいので、あまり気にならないかもしれません。しかし、1ヶ月の間に何度も借り入れをした場合、利息を超える金額になってしまう可能性もあります。

そこで、消費者金融カードローンと銀行カードローンで、ATM利用手数料が無料になるケースを比較しました。

| 消費者金融カードローン | ATM利用手数料 |

|---|---|

| SMBCモビット | 三井住友銀行ATM無料 |

| プロミス | プロミスATM、三井住友銀行ATM無料 |

| アコム | アコムATM無料 |

| アイフル | アイフルATM無料 |

| レイク | SBI新生銀行カードローンATM無料 |

| 銀行カードローン | ATM利用手数料 |

| 三菱UFJ銀行カードローンバンクイック | 三菱UFJ銀行、提携コンビニATM無料 |

| 三井住友銀行カードローン | 三井住友銀行ATM、提携コンビニATM無料 |

| みずほ銀行カードローン | みずほ銀行ATM無料、イーネットATM月3回まで無料 (みずほマイレージクラブに入会) |

| りそな銀行カードローン | りそな銀行、埼玉りそな銀行、関西みらい銀行、みなと銀行ATM無料 (平日8:45~18:00) |

| 楽天銀行スーパーローン | コンビニATM、イオン銀行、三井住友銀行、みずほ銀行無料 |

| PayPay銀行カードローン | セブン銀行ATM、ローソン銀行ATM、イオン銀行ATM無料 |

| イオン銀行カードローン | イオン銀行ATM、ローソン銀行ATM、イーネットATM無料 |

| セブン銀行カードローン | セブン銀行ATM無料 |

| 住信SBIネット銀行カードローン | 手数料無料 |

| オリックス銀行カードローン | 提携ATM無料 |

消費者金融、銀行ともに自社のATMでは手数料が無料になるケースが多いです。

ネット銀行はコンビニATMでも手数料が無料になりますので、細かい支出を節約したい人にはぴったりです。

少しでも返済額を少なくしようと金利が低いカードローンを選んでも、ATM手数料がかさんでしまったら意味がありません。

小さな金額でも積もり積もったらそれなりの金額になってしまいます。どこで借り入れをすれば手数料がかからないか、調べてから利用することをおすすめします。

ポイントサービスは銀行カードローンの方が充実している

同じお金を借りるなら少しでもお得な方がいいとお考えの方は、ポイントサービスも比較してみてください。

返済額や残高に応じて、ポイントを付与するサービスのある商品があります。

| 消費者金融カードローン | ポイントサービス |

|---|---|

| SMBCモビット | Tポイント 利息200円ごとに1ポイント |

| プロミス | Vポイント ログインで10ポイント、利息200円ごとに1ポイント |

| 銀行カードローン | ポイントサービス |

| りそな銀行カードローン | りそなクラブのポイント 月中平均残高10万円以上で20ポイント |

| 楽天銀行スーパーローン | 楽天ポイント 入会時:1,000ポイント 利用残高に応じて最大30,000ポイント 条件達成で1,000ポイント |

| PayPay銀行カードローン | PayPayポイント 口座開設&新規契約で1,500ポイント (契約のみの場合は500ポイント) 借り入れ金額に応じて最大10,000ポイント |

| イオン銀行カードローン | WAONポイント 月末残高10万円以上で25〜100ポイント |

| セブン銀行カードローン | nanacoポイント 不定期でキャンペーンを開催 |

| 住信SBIネット銀行カードローン | スマプロポイント 不定期でキャンペーンを開催 |

すべてのカードローンにポイントサービスがあるわけではないですが、比較してみますと、銀行カードローンの方が充実しています。

もし普段利用している銀行があれば、そこのカードローンを利用すると、ATM利用手数料も無料、ポイントサービスもあってお得です。

残高不足を補ってくれる自動融資機能は銀行カードローン

自動融資機能とは一部の銀行カードローンにあるサービスで、残高が不足した時に自動的に融資をしてくれるサービスのことです。

うっかりクレジットカードや公共料金の引き落とし日を忘れていたという時でも、不足分を自動的に補ってくれるので、とても便利です。

当然のことながら、消費者金融カードローンにはないサービスです。

例として、以下の銀行カードローンに付帯しています。

引き落としなどを忘れがちな人には、とてもありがたいサービスではないでしょうか。

ただし、カードローンの返済を忘れた時に自動融資はしてくれません。返済はきっちりしてかなくてはならないので、その点は注意しましょう。

カードローンは借りたらやばいって本当?安全性を確認する

消費者金融はやばい、怖い、カードローンは危険というイメージをお持ちの方もいらっしゃるかもしれません。

消費者金融はかつてサラ金(サラリーマン金融)と呼ばれていたこともあり、不安に思う人も多いと思います。

結論からいいますと消費者金融は安全ですし、銀行も同様、どちらも安心してお金を借りられます。

消費者金融は貸金業法、銀行は銀行法に基づいてカードローンを運営しています。金利も法律の範囲内で定められていますし、万が一滞納したとしても、職場に電話がかかってきたり、夜中に家に取り立てが来るというようなこともありません。

たしかに、お金を借りて滞納すると信用情報に傷がつくため、住宅ローンの審査に通りづらくなるなどのデメリットもあります。

しかしそれは、カードローンがよくないのではなく、返済計画をきちんと立てていなかったことが問題なのです。

身の丈にあった借入額にして、計画的に返済できれば、カードローンは怖いものではありません。

他のローンへの影響も、カードローンを利用したということだけで審査に通らないということはありません。

借り入れが何件もあって、滞納もしているという状態では確かに悪影響を及ぼす可能性は大きいですが、収入に見合った借り入れ額できちんと返済していれば特に問題はないでしょう。

あなたに合っているカードローンはどっち?

ここまで消費者金融カードローンと銀行カードローンを比較してきましたが、それぞれにメリット、デメリットがあります。

どちらを選ぶべきかは、カードローンを利用する目的によって違います。

| 消費者金融 | 銀行 | |

|---|---|---|

| 適用される法律 | 貸金業法 | 銀行法 |

| 金利 | 18.0%前後 | 14.0%〜15.0%前後 |

| 保証会社 | なし | あり |

| 無利息期間 | あり | あまりない |

| 金利優遇 | あまりない | 銀行によってあり |

| 即日融資 | 可能 | できない |

| カードレス | 可能 | 基本的にできない (キャッシュカードで借入可能) |

| 在籍確認 | 原則電話連絡なしが多い | 電話連絡あり |

| WEB完結 | 可能 | 可能 |

| 借入限度額 | 500万円〜800万円 | 500万円〜1,000万円 |

| 自動融資 | なし | 銀行によってあり |

消費者金融カードローンがおすすめの人

銀行カードローンがおすすめの人

消費者金融カードローンのデメリットとして、金利がやや高めであること、総量規制対象だということがあります。

この点をクリアできるのが、銀行カードローンの良さといえるでしょう。

銀行は即日融資ができませんので、時間に余裕のある人におすすめです。急いでいる人は、消費者金融の方が良いでしょう。

今あるキャッシュカードをローンカード代わりにしたいとか、自動融資サービスを利用したい人は銀行カードローンの方が向いています。

それぞれの特徴をよく理解して、自分にあったカードローンを選びましょう。

カードが手に入った後は計画的な利用が重要!消費者金融との上手な付き合い方

無事審査に通過し、借入ができるようになったら無理なく返済できるよう、計画的な利用が重要です。

借り過ぎて返済額が増えると返済負担が大きくなるので注意

繰り返しになりますが、消費者金融カードローンの中にはスマホATM取引なども可能で、24時間いつでもお金を引き出せます。

いつでも、ローンカードがなくても、また借入可能額の範囲内で何度でも利用できるのは便利ですが、借り過ぎると返済額が増え、返済負担も大きくなります。

返済しなければならないのは元金だけではありません。借入した場合は利息も払う必要があります。

借入額が増えれば利息も大きくなることを忘れないようにしましょう。

返済負担が増え、返済に四苦八苦するようになると、返済日に支払いできなくなることもあります。遅れれば遅延損害金が発生し返済が増えていく一方です。

翌月に2ヵ月分払えばいいと考えるかもしれませんが、1ヵ月分の返済ができない状態で2ヵ月分の支払いは厳しいでしょう。

「1日くらい支払いが遅れても大丈夫だろう」と考えると、それが1週間になり、来月に払えば…ということにもなりかねません。

返済ができるまではカードの利用もできません。せっかく審査に通りカードローンを利用できるようになっても、お金が必要なときに借りられないのは苦しいものです。

返済できずに滞納が続けば信用情報機関に登録され、新規のカードローンだけでなく住宅ローンなどの各種ローンも組めなくなります。そのような事態にならないよう、借り過ぎには注意しましょう。

借りる前には本当に必要かどうかを再確認する

借入をする前に、本当に必要な借入かどうかを確認してから借りるようにしましょう。「お金が足りないなら借りればいい」と考えていると、アッと言う間に利用額が増えてしまいます。

借りようとしているお金は本当に必要なお金なのか、不用品などを売ることでお金を作ることはできないか、節約をすれば借りずにすむのではないか、といったことも考えてみましょう。

もちろん、消費者金融カードローンは使い道が自由なので、高額な買い物をしたり、ストレス解消のための買い物をしたり、ぜいたくをするために使ってもよいものです。

しかし、返済できないとなると話は別です。返済が可能であるという前提で、生活にうるおいをもたらすなど必要なことに使いましょう。

借りる前に返済月に大きな出費などがないか確認

借り過ぎを避けるためには計画的な借入が必要です。通常は借りたら翌月には返済をしなければなりません。支払日にいくらまでなら返済可能か、返済金額をどのように捻出できるのか、を考えましょう。

その際は、支払月の支払い内容を確認することです。

などといった点をしっかり確認しましょう。

返済してから利用する

返済額を安易に増やさないコツの一つが、借入を完済してから借りるという方法です。

返済額が増えてしまう理由の一つは、何度も借入をしてしまうからです。消費者金融での借入は基本的にクレジットカードのリボ払いと同じ仕組みです。

1ヵ月に高額なお金を借りても、返済は月々決まった金額を返済していきます。1ヵ月の返済額が小さいのはメリットですが、高額な借入をしているという意識も薄くなってしまいます。

そのため必要以上にお金を借りてしまい、支払額が大きくなってしまうことに。借入額が増えれば返済期間が長くなり支払利息も増えていきます。

返済すればその分借入可能額も増えますが、借入額が大きいと利用できる金額も少なくなってしまいます。

そのようなデメリットを避けるためにも、借りた分を完済してから、もしくはある程度返済してから新たに借りる、という習慣をつければ返済額が増えていくだけ、という状況を避けられるでしょう。

借金は悪いことであるとは言いきないが返済が必要であることを認識する

お金を借りることは必ずしも悪いことではありませんが、借金は返済を伴うということを忘れないようにしましょう。

お金を借りることに対してどのように考えている人が多いのでしょうか?日本貸金業協会の調査では、以下のような結果が出ています。

| お金を借りることに抵抗は感じるが、必要な場合もあると思う | 48.8% |

|---|---|

| 家計収支のバランスを考えて、計画的に利用すれば 問題ないと思う | 42.0% |

| スキルアップなどの自己投資のためなら積極的に利用したいと思う | 35.8 |

※数値は「そう思う」「どちらかといえばそう思う」と回答した割合

自分や家族にメリットがあるなら、借入は悪いことではないという意識を持っている人は多いものです。返済が可能であれば、有意義に利用したいと考えている人も少なくありません。

「借金」と聞くとあまりよい印象を持たないかもしれません。それは収入に見合った生活をしていないのではないか、お金の使い方が荒いのはないか、といった印象や返済に追われる、という印象を持ってしまうからでしょう。

返済さえきちんとしていれば、借入は生活に安心や喜びを与えてくれます。スキルアップなどに利用すれば収入アップにつながるものです。

しかし、返済ができないとなれば借金はやはり悪いこと、となってしまう可能性があります。「なぜこんなに借入をしてしまったのだろう」と悔やまないためにも、借入をする際は返済のことも考えることです。

繰り上げ返済をして早めの完済を目指す

返済負担を大きくしないためには、利息の支払いを少額にすることです。そのためには、繰り上げ返済が有効です。

繰り上げ返済は追加返済などとも言われ、毎月決まった支払い金額のほかに返済をすることでメリットがいろいろあります。一つは利息が減ることです。

利息は「元金×金利÷365×借入日数」で算出され、金利が18.0%で100,000万円を借りて1年間で払うとすると、利息だけで18,000円を払うことになります。

繰り上げ返済をすることで、完済しやすくなります。完済すれば利用可能額が元に戻り借りられる金額も増えます。

ただし、繰り上げ返済や追加の返済をしても、毎月の支払いはしなければなりません。つまり、毎月の支払いにプラスして返済をするということなので、収支を考慮し無理のない範囲で行う必要があります。

無理をして繰り上げ返済をしても、結局お金が足りなくなり借入をしてしまうなら意味がありません。また、追加で返済をしたために月々の返済日に支払いができなければ、遅延損害金も発生するので損をしてしまいます。

繰り上げ返済を行うのは、いつもより出費が少なく、その分を返済に充てられる場合や、ボーナスなどいつもより多く収入があった場合などがおすすめです。

月々の返済が無理なくでき、家計に支障がなく、繰り上げ返済をしても急な出費に対応できる状況であれば、追加で返済をしていき、早めに完済をしていけるとよいでしょう。

急な出費に対応できるよう残高は余裕を持たせておく

借入可能な範囲であればいくらでも借入ができますが、利用可能残高は余裕を持たせておくことをおすすめします。常にギリギリまで借入していると、急に大きな支払いをしなければならないときに対応できません。

消費者金融のカードローンは、大きな支払いが必要になった場合に安心を与えてくれるのもメリットです。しかし、常に利用可能額いっぱいまで借りていると「安心」につながりません。

借り過ぎない、必要なときだけ利用する、繰り上げ返済をするなどといったことを念頭に、借り過ぎないようにしましょう。

返済するための借入はしない

返済ができなくなったからといって、ほかのカードローンなどを契約し新たな借入をして返済をするのはやめましょう。返済のための借入は、借金を増やすだけで返済負担も大きくなるばかりです。

返済を目的とした借入はその場しのぎであり、返済を減らすことにはなりません。消費者金融から借りられるのは年収の3分の1までなので、すぐに借入もできなくなります。

どこからも借りられなくなれば、闇金を頼ったり、クレジットカードを現金化したり、後悔する方法を選択してしまうリスクも高まります。

返済に苦しんでいるなら、債務整理をするのも選択肢として検討してみましょう。債務整理は自己破産だけではなく、ほかの方法もあります。

| 任意整理 | 弁護士や司法書士などを通して返済負担を減らしてもらい返済方法を話し合う |

|---|---|

| 個人再生 | 裁判所に認めてもらい返済負担を減額。財産などは保有したまま返済をしていく |

| 特定調停 | 簡易裁判所が仲介し、返済方法や返済額などを話し合う |

| 自己破産 | 裁判所に認めてもらい、借金の返済を全額免除してもらう |

債務整理をすることで、返済負担は軽くなります。相談をすることで返済額を減額してもらったり、返済期間を長くしてもらったりできるためです。

種類によって返済負担額や返済方法が異なり、中でも自己破産は借金を全額免除できる方法です。しかし、生活に必要な財産以外は保有することができません。職種によっては仕事ができない期間もあります。もちろん、持ち家があればそれも所有していることはできません。

また、どの債務整理も一定期間、信用情報機関に記録されますので、新規でカードローンやクレジットカードを作成することはできません。

しかし、借金を返済する目処が立たない場合、いつまでも返済負担を抱えて生活をしていかなければならないでしょう。それは精神的にも苦しいことです。

自分では返済できないと思ったら、弁護士や司法書士など専門家に相談をしてみましょう。

消費者金融のおすすめに関するよくある質問とその回答(Q&A)

消費者金融のおすすめに関するよくある疑問や質問とその回答についてまとめました。

消費者金融とはなんですか?

消費者金融とは、個人を対象に小口融資を行う貸金業者のことです。 金融庁に貸金業者として登録されています。

プロミスやアコム、アイフルといった会社があります。担保や保証人は不要で、個人の信用をもとに貸付を行っています。

消費者金融のおすすめを教えてください

初めて借りるなら、以下の大手消費者金融がおすすめです。

審査も早く、最短30分程度で融資してもらえる場合もあります。カードレスも可能なので、郵送物が送られてくる心配もありません。

申し込みから契約、借り入れまでスマホやパソコンからできるWEB完結を採用しています。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

消費者金融に申し込む時に必要なものはなんですか?

消費者金融の審査を受けるためには、本人確認書類が必ず必要となります。

運転免許証やマイナンバーカードなどの写真付き身分証明書、もしくは健康保険証や住民票の写しなどです。

書類が1点で良いか、2点以上必要となるかは、業者によって違います。申し込む前に、用意する書類を確認しておくことをおすすめします。

消費者金融は申し込んでから審査完了までどのくらい時間がかかりますか?

申し込みをしてから、早ければ最短30分程度で審査結果の連絡が来ます。

ただし、あくまでも消費者金融の営業時間内に申し込んだ場合であり、営業時間終了後に申し込んだ場合や、 審査が混み合っているときは結果の連絡が翌日になることもあります。

消費者金融ではいくらまで借りられますか?

消費者金融は貸金業法の総量規制の対象であるため、借りられるのは年収の3分の1までです。

年収が300万円の人は100万円までです。

この割合は、消費者金融1社ではなく、借り入れ全体を指しています。 もし3社から借り入れしていれば、3社の借り入れ合計が年収の3分の1以内に収まらなくてはなりません。

土日や祝日でも借り入れできますか?

大手消費者金融であれば、土日や祝日でも審査を行っています。審査を通過すれば、その日のうちにお金を借りることも可能です。

審査を一度通過すれば、夜中でも借り入れができるようになります。

消費者金融の金利はどのくらいですか?

消費者金融の金利は、上限が18.0%前後のところが多いです。

借りる金額や、利用実績に応じて 金利が下がる場合もありますが、初めての申し込みのときには上限金利が適用されます。

ですので、各社の金利を比較するときは上限金利を見ましょう。

消費者金融ではどのような審査が行われますか?

消費者金融では、申し込み時に申告された内容をもとに、収入が安定しているかどうか、信用情報に問題がないかなどを審査しています。

審査で最も重視されるのは、収入の安定性です。パートやアルバイトであっても、毎月定期的に一定の収入を得ていれば、審査通過の可能性は高いです。

学生でも消費者金融に申し込めますか?

学生でも、アルバイトなどで安定した収入を得ていれば、申し込みは可能です。

不安な人は、大手消費者金融ではなく、審査が柔軟な学生ローンを検討してみてください。

無職でも消費者金融に申し込めますか?

無職の人は、消費者金融に申し込めません。消費者金融では安定した収入を重視しているためです。

今は無職でも、これから仕事について収入を得られるようになれば申し込みは可能です。

消費者金融は一度でも借りたらやばいというのは本当ですか?

現在の消費者金融は、貸金業法を遵守し、法定金利も守っていますので、やばいことも怖いこともありません。

法外な利息を要求されることもありませんし、過度な取り立ても行っていないので、安心してください。

消費者金融でお金を借りると住宅ローンが組めなくなるというのは本当ですか?

消費者金融を利用しているからといって、すぐに住宅ローンに悪影響を及ぼすとは限りません。

借り入れ金額が多かったり、複数の消費者金融から借りていたりすると、住宅ローンの審査に落ちる可能性は高いですが、過去に利用したことがあるくらいで住宅ローンを組めなくなるということはないでしょう。

消費者金融カードローンと銀行カードローンの違いはなんですか?

消費者金融カードローンは貸金業者のサービス、銀行カードローンは銀行が提供するサービです。

消費者金融カードローンは審査が早く、WEB完結やカードレスによって郵送物をなくしたり、在籍確認の電話もなしにできるところがあるのが特徴です。

銀行カードローンは、審査にやや時間がかかるものの、金利が低めなのがメリットです。

消費者金融は自分に合ったものを選ぼう

消費者金融は、審査が早く、WEB完結やカードレスに対応していることが多く、申し込む曜日や時間帯によっては即日融資も可能です。

今回は、大手・中小・学生ローンと分けておすすめの消費者金融をご紹介しました。

個人に対して小口の融資をしているという点ではどれも同じですが、無利息期間や在籍確認の電話連絡をなしにできるなど、それぞれ特徴が違います。

自分にあった消費者金融を選ぶためのポイントなどもご紹介していますので、職業やライフスタイルに合わせて最適な消費者金融を選んでください。

そこで今回は、あなたにあった借入先を選べるように、属性ごとのおすすめや消費者金融の選び方のポイントについてお話しします。