在籍確認なしのカードローンはどれ?電話なしで借りる方法と注意点

「カードローンを使いたいけど、職場に電話がかかってきたらどうしよう…」 そんな不安を感じている方は、少なくありません。

カードローンの審査では、終盤で在籍確認が行われます。これは、申込者が本当に申告した会社で働いているかを確かめるためのものですが、その方法が「電話連絡」だと聞くと、バレるのが心配で申し込みしづらいのではないでしょうか。

そこで今回は、在籍確認の電話をなしにする方法と、電話がかかってきた時の注意点などについて詳しく解説します。実際に申し込んだ人の体験談なども踏まえ、審査の流れや電話確認の方法についても説明しますので、理解しておけば安心です。

職場にバレずに安心してお金を借りたい方は、ぜひ参考にしてください。

できる可能性があります!

→ バレずに今すぐお金を借りるならココ ←

在籍確認の電話連絡なしのカードローンならある!

在籍確認という言葉を聞くと、「会社に電話されて借入がバレるのでは」と不安になる方は多いものです。

特に、カードローンの利用を職場で絶対に知られたくないと思っている方にとって、在籍確認の電話は心理的な負担となるでしょう。

しかし実は、在籍確認の電話は必ずかかってくるとは限らないのです。

在籍確認自体は省略できないが電話なしにはできる

まず大前提として理解しておきたいのは、在籍確認そのものは省略できないという点です。これは、金融機関が申込者の返済能力を見極めるために欠かせない確認事項であり、虚偽の申告を防ぐためにも重要なプロセスとなっています。

しかし、在籍確認自体は必要でありながらも、電話による確認を行わずに審査を進めるカードローンも増えてきました。これは、個人のプライバシーを守りたいという利用者のニーズの高まりに対応したものです。

法令を見ても、「電話をかける」ことが義務付けられているわけではありません。

第十三条貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:e-Gov 法令検索

収入や信用について調査をしなさいとあるのみで、電話連絡必須とは書かれていません。

つまり、申告された勤め先に在籍していることがわかれば良いのであって、必ずしも電話をかける必要はないということです。

大手消費者金融は在籍確認の電話省略が増えている

現在、消費者金融系のカードローンでは、電話なしでの在籍確認に、柔軟に対応する会社が増えています。

審査担当者が申込者の情報を総合的に判断し、「電話をかけなくても在籍を確認できる」と判断してくれれば、電話なしで審査が完了します。

たとえば、信用情報には勤め先の情報も登録されています。それらの情報と申告された内容があっており、クレジットカードやその他ローンの利用状況などについても問題がない場合、電話をかけずに審査を完了させることがあるのです。

実際、消費者金融のアイフルでは、99.1%の人が電話連絡なしで審査を終えています。

三菱UFJ銀行カードローンのバンクイックでは、カードレスでの申込の場合、原則自宅や勤務先への郵送物もありません。希望した場合のみ、紙面で送付してくれます。バレないか気にしている人にとっては、嬉しいですよね。

属性や信用情報に問題がなければ電話連絡なしになる可能性大

では、どのような人が「電話なしでOK」と判断されるのでしょうか。ポイントは「信用力の高さ」と「情報の正確性」です。

- 年齢が高い

- 勤続年数が長い

- 年収が安定している

- 勤め先の知名度が高い

- 他社からの借入がない(または少ない)

- 延滞したことがない

このような人は、信用面でのリスクが少ないと判断されやすいです。

- 申込内容に不自然な点がない

- 勤務先情報が明確で正確である

このような場合も、電話連絡を省略しやすくなります。

逆に、

- 他社からの借入件数が多い

- 勤続期間が短い

- 勤務先が曖昧

- 虚偽の申告が疑われる

などの要素があると、電話による確認が必要とされることが多いです。

電話なしにするには、できるだけ正確な情報を記載し、書類提出を通じて信頼性を高めることが大切です。

プライバシーへの配慮から柔軟な対応をするカードローンが増加中

在籍確認の電話連絡は、申込者にとって大きな心理的負担になりがちです。そのため、申込完了後に「できれば職場への電話は避けてほしい」とサポート窓口に連絡を入れる人も少なくありません。

こうした要望に応える形で、最近のカードローンは利用者のプライバシーに配慮した対応をとるようになってきました。

カードローンといいつつ、カードの発行がないスマホローンも、「原則電話なし」が増えてきています。このように、カードローン各社は審査の厳格さを維持しつつも、利用者が申し込みやすい環境づくりに努めているのです。

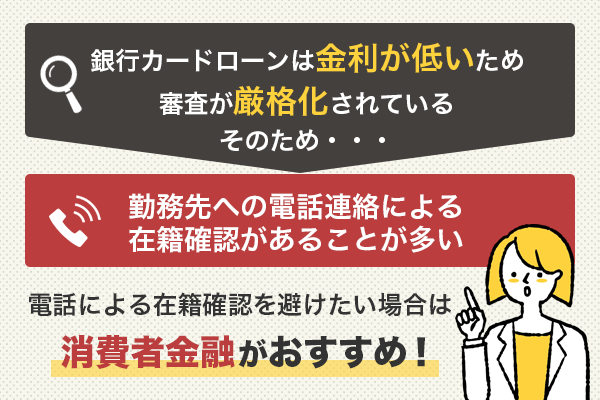

銀行カードローンは電話連絡を避けられないケースが多い

一方で、銀行が提供するカードローンでは、在籍確認の電話がほぼ必須とされています。

銀行は申込者の情報を正確に確認し、貸し倒れリスクを抑える必要があることから、電話による在籍確認を省略することはほとんどありません。

銀行カードローンで電話連絡を避けるのは難しいため、どうしても電話を避けたい場合は、最初から消費者金融系のカードローンを検討した方がよいでしょう。

ただし、銀行系だからといって、100%電話なしにできないとは言い切れません。事前に問い合わせてみるのも一つの方法でしょう。

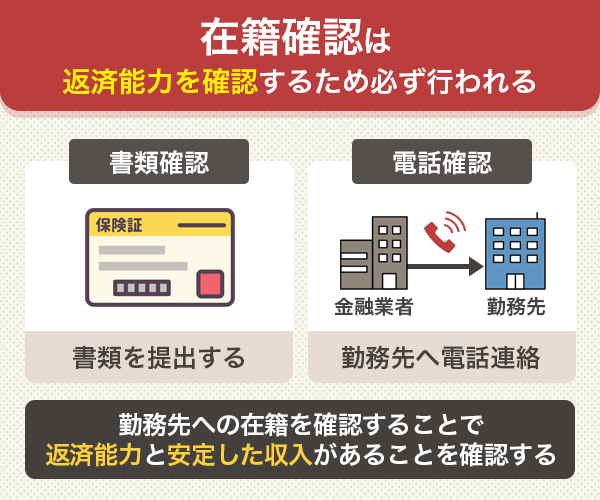

在籍確認の必要性とその方法

なぜ在籍確認が必要なのか、もう少し詳しく解説します。在籍確認の方法は電話だけではなく、書類審査も可能です。

在籍確認は返済能力を確認するために行われる

金融機関や貸金業者は、申込者が返済能力を持っているかどうかを判断するために、申告された勤務先に本当に在籍しているかを確認します。

特に初めての利用や、他社借入がある場合には審査がより慎重になりがちです。

在籍確認によって、安定した収入が継続的に得られていると判断できれば、貸し倒れのリスクは低いと評価され、審査通過の可能性も高まります。

知名度の高い会社に勤めていれば、確実に審査通過できるというわけではありませんが、継続的かつ安定的な雇用形態にあるという点では、審査で有利になるでしょう。

在籍確認の電話に対応しないと審査に落ちる可能性がある

在籍確認は、通常カードローン会社の審査担当者が勤務先に電話をかけ、「○○さんはいらっしゃいますか?」と個人名で確認を行います。

ですから、必ず対応できるようにしておかなくてはなりません。電話が怖いからと、不誠実な対応をしてしまうと、審査に落ちる可能性があります。

- 電話対応を拒否する

- 会社の対応者が「そのような人はいません」と答えてしまう

など、在籍確認がとれないと、審査そのものが進行せず、最終的に「融資不可」とされることも珍しくありません。

審査を通すためには、在籍確認を拒否するのではなく、「どのように対応するか」を考えることが大切です。電話を避けたい場合には、申込後に自分から連絡し、他の手段はないか相談するなどしましょう。

収入が安定していない人は在籍確認を避けることが難しい

- アルバイトやパート

- 派遣社員

- フリーランス

- 自営業者

など、雇用形態が不安定な方にとっては、在籍確認の電話を省略するのは難しい場合が多くあります。というのも、カードローン審査では「収入の安定性」が極めて重要な判断材料となっているからです。

たとえば、正社員で長く勤務しており、勤続年数や職業が安定している人であれば、電話連絡を避けても問題がないと判断されることもあります。

一方で、仕事を始めたばかりだったり、収入が月によって大きく変動する職業の場合には、金融機関としても電話確認を行わずに審査を通すのはリスクが高くなります。

そのため、収入が安定していない方が在籍確認を避けるには、勤め先や勤務の実態がわかる書類をできるだけ多く準備しておくことが重要です。

場合によっては、在籍確認とともに収入証明書の提出も求められることがあるため、事前に確認しておくと安心です。

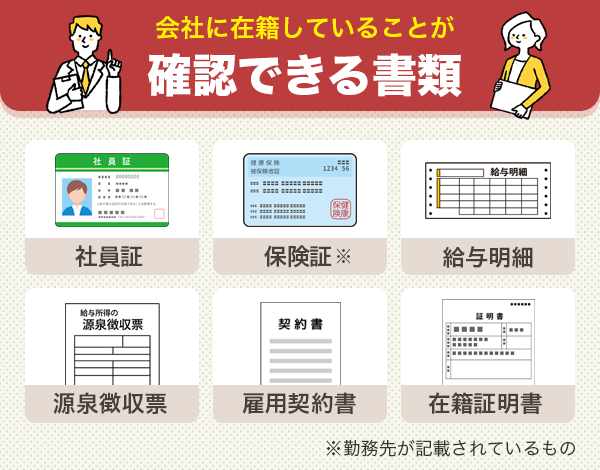

在籍確認は電話連絡もしくは書類の提出

在籍確認の方法は、基本的には電話連絡ですが、最近では書類提出で代替できる場合も増えてきました。

まず、電話連絡の場合、申込者が電話に出られればそれで完了しますし、直接電話に出られなくても、会社の誰かが「その人は在籍しています」と答えれば確認が取れます。

職場に不審がられるリスクは低いものの、普段外部からの電話がかかってこない職種の人は、バレるのではないかと不安に感じる人もいるでしょう。

電話を避けたい人は、書類での審査に切り替えてもらうと安心です。

- 健康保険証(社名入り)

- 給与明細

- 社員証

- 源泉徴収票

などの勤務先確認書類の提出が認められている場合があります。

ただし、消費者金融ならすべてのカードローン会社が書類対応を許可しているわけではありません。また、提出書類の内容や申込者の属性によっては、書類だけでは不十分と判断されることもあります。

確実に電話を避けたい場合は、申し込み後すぐにサポート窓口に相談し、自分にとって最適な対応方法を確認しておくことが重要です。

在籍確認の電話なしに対応しているカードローンのタイプ

消費者金融の中でも、電話なしに対応しているカードローンは以下のようなタイプの商品です。

WEB完結型のカードローン

WEB完結とは、申し込みから契約、さらには借入までのすべての手続きをインターネット上で完了できる仕組みです。

このタイプでは、必要書類の提出もすべてオンラインで行えるため、申込後にコールセンターに電話をして「電話連絡を避けたい」旨を伝えることで、書類対応に切り替えてもらえるケースが多いです。

具体的には、

- 健康保険証

- 給与明細

- 雇用契約書

などを提出することで、勤務先への電話連絡を不要と判断してもらえる可能性があります。

WEB完結型カードローンは、書類のやり取りを郵送で行う必要がなく、WEB上ですぐに確認できるので、申込者のプライバシーに配慮した対応が可能となっているのです。

アプリ審査対応のカードローン

最近では、カードローン各社が専用アプリを提供しており、スマホひとつで審査を完結させる「アプリ審査対応型」も増えてきました。

これらのアプリでは、本人確認書類の撮影・送信、勤務先情報の入力、さらには収入証明書の提出まで、すべてをスマホアプリ内で済ませることが可能です。

アプリによる申し込みは、スピードと利便性に優れているだけでなく、電話による在籍確認を書類審査に変更しやすい点も大きなメリットです。

審査担当者がアプリにアップロードされた勤務先情報や書類を確認し、それだけで信頼性が担保できると判断した場合には、職場への電話を省略する判断が可能だからです。

電話を避けたい方にとって、アプリ完結型のカードローンは申し込みの有力な選択肢といえるでしょう。

金利が高めのカードローン

あまり注目されないものの、在籍確認の電話連絡を省略できる傾向があるのが「金利が高めに設定されているカードローン」です。

これは、貸し倒れリスクを金利によってカバーしているという仕組みによるものであり、銀行カードローンと比べると、消費者金融の方が審査基準が多少柔軟な傾向があります。

たとえば、上限金利が18%に設定されているような消費者金融カードローンでは、在籍確認の方法が、電話以外でもOKとされるケースが多いです。

ただし、金利が高い分、返済時の負担が大きくなる点には注意が必要です。電話連絡を避けたいからという理由だけで選ぶのではなく、自身の返済能力に見合っていることを確認したうえで、選択肢の一つとして検討することが大切です。

在籍確認の電話がない=審査が甘い、ではない

大手消費者金融カードローンの審査で、在籍確認の電話連絡がないことが多いと聞くと、それは審査が甘いからではないか、誰でも借りられるのではないかと誤解する人がいますが、決して審査が甘いわけではありません。

審査に通るかどうかは総合的な観点で決まる

「電話連絡がないカードローン」と聞くと、審査がゆるい、誰でも通るのでは?と誤解されがちですが、それは大きな間違いです。

在籍確認の電話が省略されるケースは、あくまで「他の情報から十分な確認ができる」と審査担当者が判断した場合に限られます。

つまり、電話をかけなくても返済能力や勤務実態が明確に把握できる人に対してのみ、例外的に認められる対応なのです。

カードローンの審査では、勤務先の確認だけでなく、

- 年収

- 勤続年数

- 雇用形態

- 信用情報(過去のローンやクレジットの利用履歴)

など、さまざまな要素が総合的に評価されます。電話連絡の有無はその一部にすぎません。

むしろ、電話がない場合は「それ以外の情報で十分な信頼が得られている」という裏返しでもあります。審査が甘いどころか、さまざまな情報を審査した結果なので、カードローンの審査は多角的な観点から行われていることがわかります。

電話連絡なしを希望すると書類提出が厳しくなることもある

在籍確認の電話をどうしても避けたい場合は、申込後にコールセンターなどへ連絡し、事情を説明したうえで「書類による在籍確認に変更できないか」と相談するのが一般的な流れです。

しかしその際には、書類の提出に対してより厳密な審査が行われることになります。

社員証や源泉徴収票も有効ですが、いずれも偽造リスクを避けるため、より慎重にチェックされるのが一般的です。

また、これらの書類が1点だけでは不十分と判断され、複数の書類を併せて提出するよう求められることもあります。書類によってはすぐに用意ができず、時間がかかることも考えられます。

電話確認であれば数十秒で済む工程が、書類審査の場合は「書類のアップロード→確認→再提出依頼」など、手続きが増えるうえに時間もかかる可能性がある点は理解しておく必要があるでしょう。

電話連絡なしを希望することは職場にバレることを避けるための選択肢としては有効ですが、安易に「電話なしの方がラク」と考えると、かえって手間や負担が増すケースもあるため注意が必要です。

在籍確認の電話連絡をなしにする方法

手間はかかっても、電話連絡より書類審査の方がいいという方のために、在籍確認の電話連絡をなしにする方法について、説明します。

申し込みフォームに正確な情報を記載すること

在籍確認の電話連絡を避けたい場合、まず最初に意識したいのが「申し込み時に正確な情報を入力すること」です。

カードローンの申込フォームには、

- 勤務先名

- 勤務先の電話番号

- 所属部署

- 勤務年数

- 雇用形態

- 収入

など、細かく記載する欄があります。

ここに不備や曖昧な情報があると、審査担当者が疑念を抱き、電話による確認が必要と判断されやすくなってしまいます。

また、部署名や役職なども省略せずに記載しておくことで、信用度が高まり、書類での確認に代えてもらいやすくなります。

申し込んだらコールセンターに電話をして相談する

申し込みを完了した後、「どうしても職場に電話連絡がくるのは困る」と感じた場合には、とにかく早くカードローン会社のコールセンターに連絡することが重要です。

多くの業者では、申し込み直後に連絡を入れることで、審査の柔軟な対応を相談することが可能ですが、審査が早いため、うかうかしていると、すぐに職場に電話がかかってきてしまう可能性があります。

このときに

- 在籍確認の電話を避けたい

- できれば書類提出で対応したい

と丁寧に伝えることで、書類対応へ切り替えてもらえるケースがあります。

ただし、これは必ずしも保証された対応ではないため、担当者の判断や申込者の信用情報によっては、やはり電話確認が必要とされることもあります。

心証を良くするためには、なぜ電話連絡が難しいのか、その理由をきちんと説明すると良いでしょう。相談する姿勢を見せることで、担当者からの印象も良くなり、スムーズに審査が進むこともあります。

健康保険証、給与明細など勤め先がわかる書類を用意する

電話確認の代替として最もよく使われるのが、勤務先に関する書類の提出です。

カードローン会社が在籍確認を行う目的は「本当に働いているか」を知ることなので、それを証明する信頼性の高い書類があれば、電話連絡を省略することが可能になります。

具体的には、

- 健康保険証(会社名が明記されたもの)

- 直近の給与明細(できれば2ヶ月分以上)

- 社員証

- 雇用契約書

- 源泉徴収票

などが有効です。これらの書類があれば、審査担当者が申告情報の整合性を確認しやすくなり、書類審査だけで在籍確認が完了する場合があります。

ただし、手書きの名刺や簡易的な給与明細など、信頼性に乏しいとみなされる書類では、逆に追加確認が必要とされることもあるため、提出書類はできるだけ正式なものを用意しましょう。

安定した収入があり、過去に返済遅延がないことが重要

在籍確認の電話を回避するには、申込者自身の信用力も大きな要素です。

カードローン会社は、審査の際に「信用情報」を参照します。ここには、過去に利用したローンやクレジットカードの利用履歴、返済状況などが記録されています。

過去に延滞や滞納があると、どれだけ収入が高くても「信用リスクが高い」と判断され、電話による在籍確認が必須となる可能性が高まります。

一方で、安定した勤務先に長く勤めており、信用情報に傷がない人であれば、「書類提出のみで確認できる」と判断されることも少なくありません。

そのため、日頃から信用情報に傷をつけないように心がけることも、在籍確認をスムーズにクリアするうえで重要な対策です。

土日・祝日など会社が休みの日は書類審査に代えてもらう

申し込みのタイミングによっては、勤務先に電話をかけること自体が難しいケースもあります。たとえば、土日や祝日、あるいは夜間など、会社が営業していない時間帯に申し込んだ場合です。

このような場合、多くのカードローン会社では在籍確認が一時保留になります。

土日・祝日でも審査をしてくれるカードローンであれば、その場で書類提出を求められ、電話連絡なしで審査が進むケースもあります。

在籍確認なしでカードローンの即日融資を受ける方法

では、在籍確認の電話なしで即日融資を受けるにはどうすればよいか、注意点についてまとめました。

「在籍確認の電話なし」と明記されているカードローンを選ぶ

即日融資を受けつつ、在籍確認の電話も避けたいなら、まず重要なのは「電話連絡なしに対応しているカードローン」を選ぶことです。

一方で、在籍確認の方法が明確に記載されていない場合や、「必ず電話で確認」としている業者では、書類提出の申し出が通らないケースもあるため注意してください。

事前に公式サイトの情報をしっかり読み込み、電話確認に対してどのような対応をしているかを把握したうえで申し込むことが大切です。

借入希望額をできるだけ小さくしておく

審査をスムーズに通すためのもうひとつのポイントは、借入希望額を控えめに設定することです。

カードローンの審査では、希望金額が高くなるほど貸し倒れリスクが高まると見なされ、審査が厳しくなる傾向にあります。

その結果、在籍確認の必要性が高まり、電話連絡を避けられなくなるかもしれません。

また、少額であれば、収入証明書の提出も不要となり、申し込み手続きが簡素化されてスムーズに審査が進みます。

融資額は、審査通過後に限度額の引き上げを申請すれば良いですから、まずは「審査通過」を目標にしましょう。

平日の午前中など空いている時間帯に申し込む

即日融資を希望するなら、申し込むタイミングも非常に重要です。混み合っていると審査に時間がかかり、即日融資が難しくなるからです。

そこでおすすめなのが、平日の午前中、できれば9時〜11時の間に申し込むことです。この時間帯はまだ申込件数が少なく、スムーズに処理されることが多いです。

また、勤務先が営業を開始している時間帯でもあるため、万が一電話確認が必要になった場合でもすぐに対応が取れるメリットがあります。

また、審査が早いとはいっても、システム的な審査の後、最終的に融資の可否を判断するのは審査担当者です。

営業時間外に申し込んでも審査は完了しませんので、即日融資を希望するなら、営業時間内に審査が終わるように申し込みましょう。

100%電話なしとは限らない!在籍確認の電話がかかってくるケース

WEBで申し込んでから、書類の審査にして欲しいと申し出ても、審査の状況によっては電話連絡になる場合があります。

属性や信用情報に不安がある場合は電話必須になりやすい

在籍確認の電話を避けたいと考えていても、審査の結果によっては「電話連絡が必須」と判断されるケースがあります。

申込者の属性や信用情報に不安要素が見られる場合、カードローン会社はより慎重な審査を行うため、電話による在籍確認が必須となるケースが多いです。

たとえば、

- 勤続年数が短い

- 勤務先の規模や安定性に疑問がある

- 年収が極端に低い

- 収入源が曖昧である

といったケースは、信用リスクが高いと判断されがちです。

また、信用情報に延滞歴や債務整理、強制解約など金融事故の履歴が残っていると、他の情報だけでは申込者の信頼性を裏付けるのが難しく、電話確認が必須となるでしょう。

このように、在籍確認の方法は申込者ごとの状況によって変わるため、属性や信用情報に少しでも不安がある場合は、「電話確認が行われる可能性もある」という前提で準備しておくことが大切です。

初回申込なのに限度額が高い場合は原則電話あり

もうひとつ、電話確認が避けられなくなる典型的なケースが、「初回申込で高額の借入を希望する場合」です。

カードローンの審査では、初めて利用する人に対して慎重に審査を進める傾向があります。利用実績がまったくない人に対して貸し付けを行うことは、金融機関にとってリスクが高いことだからです。

たとえば、初回でいきなり50万円や100万円といった高額を希望した場合、貸付金額に見合った収入や信用情報の裏付けがなければ、電話確認が必要と判断されやすくなります。

逆に、5万円〜10万円といった少額であれば、信用情報や提出書類のみで判断され、電話なしとなる可能性が高いです。

ですから、なるべく電話確認を避けたいと考えているのであれば、初回は少額からの申し込みにしておき、利用実績を積み重ねたうえで増額申請をする方が良いでしょう。

「100%電話なし」は存在しないと理解すること

在籍確認の電話を避けたい気持ちはよくわかりますが、「絶対に電話がかかってこないカードローンは存在しない」と認識しておくことが大切です。

多くのカードローン会社は、一定の条件を満たせば電話を省略する柔軟な対応をとっていますが、それは状況次第です。

とくに、「電話なしを保証」とうたうような広告には注意が必要です。そうした表現を用いている業者の中には、正規の金融業者ではない悪質な業者や、いわゆる闇金が含まれていることもあります。

審査を甘く見せることで集客し、実際には過剰な取り立てや違法な利息を課すケースもありますから、「電話なし」「審査なし」といった広告には注意してください。

「100%電話なし」は存在せず、「電話連絡なしの可能性がある」というのが正確な表現です。

どうしても不安がある場合は、申込前に必ずコールセンターなどに問い合わせ、自分の状況で電話が避けられる可能性があるかを確認しておくとよいでしょう。

一般的な在籍確認の電話の流れ

万が一、電話がかかってきた時のために、在籍確認の流れを理解しておきましょう。

「個人名」でかかってくることが多い

在籍確認の電話は、「会社名を名乗らず、個人名でかける」というのが一般的なルールです。

これは、申込者のプライバシーに最大限配慮した対応であり、職場の人に借入の事実を知られないようにするための工夫です。

このような対応ですから、受け取った側が不審に思う可能性も低く、カードローンに関する連絡とは気づかれにくい仕組みになっています。

在籍確認の電話で申し込みに関する詳細を聞かれることはない

在籍確認と聞くと、「カードローンの申込内容が会社にバレてしまうのでは?」と心配になる方も多いですが、そのようなことはまずありません。

電話の目的はあくまで「勤務先に本当にその人が在籍しているかどうか」の確認であり、申込者がローンを申し込んだことや、金額、利用目的などの詳細を伝えることは一切ありません。

たとえば、本人が電話に出た場合は「お仕事中に失礼いたしました。○○様ご本人でいらっしゃいますか?」とだけ確認し、それに対して「はい」と答えれば、数十秒で完了します。

逆に、本人が不在で会社の人が対応した場合でも、「○○は席を外しております」といった一言で確認が済むことがほとんどです。

もし職場が電話対応に厳しく、「外部からの個人名での電話は取り次がない」といった方針がある場合には、その旨を申し込み後に事前に伝えることで、書類提出への切り替えなど柔軟な対応を提案してもらえる可能性もあります。

職場でバレたくない人の在籍確認の電話対応方法

電話がかかってきた時に、周囲の人にバレることが心配な人は、以下の対応法を参考にしてください。

落ち着いて電話に出れば周囲にバレることはない

在籍確認の電話を受けることになっても、慌てる必要はありません。カードローン会社からの電話は、必ず個人名でかかってくるため、周囲の人に借入の用件だと気づかれることはまずありません。

電話に出た際には、落ち着いて応答することが何より大切です。

担当者は「○○と申しますが、△△さんはいらっしゃいますか?」という形で名乗るため、普段の業務連絡や営業電話と区別がつかないように配慮されています。こちらが普通に応じていれば、まったく問題なくやり過ごせます。

もし自分が電話を受けた場合は、簡潔に名乗って「はい、私です」と答えるだけで完了するケースがほとんどです。

代表電話番号ではなく確実にとれる直通番号を申告する

職場の代表番号を在籍確認に使用すると、誰が電話に出るか分からず、対応に時間がかかったり、知らない社員に取り次がれたりして、余計なトラブルの原因になることがあります。

そうしたリスクを避けるためには、申し込み時に「自分が確実に出られる電話番号」を記載するのがベストです。

たとえば、所属部署の直通番号などを申告しておくことで、不必要に他の社員に電話が取り次がれることを防ぎ、自分で対応しやすくなります。

自分で電話を受けられる環境をつくっておくことは、在籍確認の電話を「誰にも気づかれずに終わらせる」ための効果的な工夫のひとつです。

担当者の性別や電話の時間帯などを指定する

カードローン会社によっては、申込者の希望に応じて在籍確認の対応方法をある程度調整してくれる場合があります。

事前に希望すれば「女性スタッフにしてほしい」「午前中の時間帯にかけてほしい」などのリクエストに対応してくれることがありますので、ぜひ相談してみてください。

たとえば、

- 女性の多い職場なので、男性の声だと浮いてしまう

- 昼休みの時間帯は外出しているので避けてほしい

といった要望があれば、申し込み後にコールセンターへ連絡することで配慮をしてもらえる可能性があります。

時間帯の指定は特に便利で、自分が席にいるタイミングで電話を受ければ、すぐに対応できて周囲への影響も最小限に抑えられるでしょう。

すべての業者が完全に希望を聞き入れてくれるわけではありませんが、大手消費者金融は比較的柔軟に対応してくれます。

自分が電話に出られない時の対応方法

忙しい業務中に電話がかかってきた場合、必ずしも自分が対応できるとは限りません。その際に備えて、あらかじめ周囲の人に「自分あてに電話があるかもしれない」と軽く伝えておくのも一つの方法です。

たとえば、

- 保険の確認がある

- クレジットカードを作ったから担当者から連絡が来る予定

といった無難な理由を用意しておくと安心です。

電話に出られなかった場合でも、あなたが会社に在籍していることがわかれば審査は完了しますので、慌てずに行動しましょう。

周囲の人になんの電話だったのか聞かれた時の対処法

万が一、同僚や上司に「さっきの電話、何だったの?」と聞かれてしまった場合も、あらかじめ想定しておけば慌てずに対応できます。

たとえば、

- FPから保険の見直しの件だった

- 前に資料請求していた件

- 新しくカードを作ったから

など無難な返答を用意しておけば、深く追及されることはありません。

重要なのは、嘘をつくというよりも、「業務とは関係ないけれど怪しくもない」という雰囲気でかわすことです。電話に緊張した様子を見せたり、説明に詰まったりするとかえって目立つため、自然な態度で受け答えをすることがポイントです。

一度きりの短い電話であれば、他人はそれほど気にしていないものです。過度に心配するよりも、前もって想定しておくことで、落ち着いて対応できるようになります。

こんなときはどうする?属性別・電話対応方法

働き方によっては、電話を直に取ることが難しい場合もあるでしょう。ここでは、属性別の対応法について解説します。

パートやアルバイトは電話を取りそうな人に話をしておく

パートやアルバイトの方は、正社員と比べて勤務形態が不安定と見なされることが多く、在籍確認の電話が行われやすい傾向にあります。

しかし、小規模な店舗や事業所など、電話を取る人が限られている環境では、アルバイトの名前まで把握されていない場合もあるでしょう。対応するスタッフによって「その人はいません」と答えられてしまうことも十分あり得ます。

そのため、事前に「○○という名前で電話が来るかもしれない」「自分宛ての確認なので、いたら代わってくれるようにしてほしい」と軽く伝えておくのが安全です。

業務に支障が出ない範囲で伝えておけば、電話確認がスムーズに進み、余計な誤解も生まれにくくなります。

派遣社員は派遣元の会社を勤め先として申告する

派遣社員として働いている場合、在籍確認は「派遣先」ではなく「派遣元(派遣会社)」に対して行われます。

たとえ日常的に勤務しているのが派遣先であっても、雇用契約上の所属は派遣元にあるため、カードローン会社としても正式な雇用先として派遣元を確認する必要があるのです。

ただし、派遣会社では、外部からの電話を取り継いでくれないことも珍しくありません。その場合は、書類審査に代えてもらえないか、あらかじめカードローン会社に相談しておくと安心です。

就職・転職直後は書類審査にしてもらった方が安心

就職して間もない、あるいは転職したばかりという方は、勤続年数の短さが審査で不利になることがあります。

さらに、電話を受けた会社側が「その人はまだ仮採用期間です」といったニュアンスで答えてしまうと、最悪、審査落ちする可能性もあります。

こうしたリスクを避けるためにも、就職・転職直後の人は、できるだけ電話ではなく「書類提出による在籍確認」に切り替えてもらう方が安全です。

雇用契約書、社員証などが用意できれば、確認の代替手段として認められる場合があります。申込後すぐにその旨を相談しておくのがベストです。

専業主婦(夫)は自宅またはスマホに連絡が来る

専業主婦(夫)の場合、自身の収入がないため、通常の在籍確認は不要です。このとき、電話連絡の宛先は申込者本人の自宅やスマートフォンになるのが一般的です。

勤務先がない分、本人確認と申告内容の整合性をチェックするための連絡が必要となりますが、「配偶者貸付」を利用する場合は、配偶者の同意書や収入証明書を提出しますので、それらの書類で審査が完了するでしょう。

在宅勤務中の人はケースバイケース

在宅勤務が普及した現在、勤務先に常駐していない働き方の人も増えています。

在宅ワーカーやテレワーク勤務中の人に対しては、会社によっては内線が使えなかったり、社用携帯もないなど、電話での確認が取りにくいケースがあります。

カードローン会社も在宅勤務に対する理解は進んでおり、状況に応じた対応をしてくれるケースも増えているため、不安があれば必ず相談するようにしましょう。

自営業者は電話以外に収入証明書類を求められることが多い

自営業者の場合は、在籍確認というよりも、事業実態の確認や収入の安定性に重点が置かれます。

そのため、電話連絡を希望しても、固定のオフィスがなかったり、電話に出られない環境である場合も多く、書類確認が中心となるのが一般的です。

審査に必要な書類としては、

- 確定申告書の控え

- 所得証明書

- 事業用通帳の入出金履歴

など、実際に事業を行っていることがわかる資料です。法人登記の写しや屋号入りの領収書などがあると、さらに信頼性が高まります。

電話確認が行われる場合は、自宅や事務所に「○○さんはいらっしゃいますか?」という形でかかってくることもありますが、書類の提出が一般的ですから、準備は入念に行っておきましょう。

お金がないタイプ別・在籍確認電話対策

カードローンを利用したい理由別に、在籍確認の対処法をまとめました。

今すぐお金が必要な人は即日融資可能な大手消費者金融で申し込む

- 今日中にお金が必要

- 今すぐ借りたい

- でも在籍確認の電話は困る

という人は、即日融資に対応しているカードローンを選びましょう。

その中でも、大手消費者金融は即日審査・即日融資に対応しているケースが多く、なおかつ在籍確認の電話を省略できるところがほとんどです。

申し込み後にコールセンターへ電話して、書類での在籍確認に切り替えたいと希望を伝えましょう。

ただし、即日融資を希望する場合は、平日午前中などの早い時間に申し込むことが重要です。審査が混雑している時間帯や、会社が営業時間外の場合、確認が翌日に持ち越されてしまうこともあるため、申し込む時間には気をつけてください。

また、即日融資を受けるためには、申し込み情報の正確性と、必要書類の準備も重要です。

健康保険証や給与明細などをあらかじめ手元に用意しておき、指示があればすぐに提出できるようにしておくと、審査がスムーズに進み、電話連絡なしでの即日融資が可能となります。

絶対会社にバレずに借りたい人は書類審査可能なカードローンに申し込む

即日融資ではなくても良いけれど、とにかく職場にバレたくない、絶対に電話は困る」という方は、在籍確認を電話ではなく、確実に書類で審査してくれるカードローンを選びます。

審査に時間がかかっても良いなら、大手消費者金融だけでなく、スマホカードローンなどにも選択肢が広がります。必ず公式サイトを確認して、「原則電話連絡なし」と明記されているカードローンを選びましょう。

銀行カードローンは、大手だけでなくネット銀行も含めて、ほぼ在籍確認の電話が必須ですので、注意してください。

審査そのものが不安な人は中小金融で相談してみよう

- 過去に延滞歴がある

- 収入が少ない

- 勤続年数が短い

などの理由で審査に不安がある方は、大手カードローンではなく、中小消費者金融(いわゆる街金)に相談してみるのも選択肢のひとつです。

中小消費者金融は、大手と比べて審査の基準が一律ではなく、申込者ごとの事情に応じた柔軟な対応をしてくれる傾向があります。

少額でいいから確実に借りたい、職場に電話されたくない、でも審査に自信がないという場合は、地元の信用金庫や地域密着の金融業者を検討してみるとよいでしょう。

私はこうして乗り切った!在籍確認の電話連絡体験談

事前に申し出れば本当に在籍確認の電話連絡をなしにできるのか、口コミからその実態を見てみましょう。

クレジットカードと同じ系列のカードローンに申し込んだ

「会社に電話がかかってくるのがどうしても心配だったので、自分がすでに使っているクレジットカードと同じグループのカードローンなら安心だろうと思い、そちらに申し込むことにしました。すでに顧客情報があるせいか、審査もスムーズに進み、会社に電話はかかってきませんでした。」

クレジットカードを持っていて、問題なく使えている場合は、「優良顧客」であると判断される可能性が高いです。

クレジットカードを作る時にも当然審査をしていますし、その当時から勤め先が変わっていなければ、電話連絡不要で審査が完了すると思われます。

ですので、今自分が使っているクレジットカードと同じ系列会社のカードローンを選ぶのは、電話連絡をなくすためのかなり有力な選択肢となるでしょう。

スマホから申し込んですぐにコールセンターに電話した

「申し込みはスマホから行いました。入力が終わったらすぐに、公式サイトに記載されていたコールセンターの番号に電話をかけ、「できれば在籍確認の電話は避けたいのですが」と相談しました。

担当者はとても丁寧に対応してくれ、「お勤め先を確認できる書類をご提出いただければ、状況によっては電話なしで審査を進めることも可能です」とのこと。すぐに保険証と最新の給与明細をスマホで撮影し、アプリからアップロードしました。」

大手消費者金融なら、原則電話連絡なしですし、申し込み後すぐに自分から電話をかけて相談すれば、たいていは対応してくれます。

銀行から電話が来るとあらかじめ周囲に伝えておいた

「銀行系のカードローンに申し込んだのですが、審査が厳格なため、「在籍確認の電話は必ずあります」と明言されました。そのときは、あらかじめ職場の同僚に「最近、住宅ローンの仮審査をしていて、銀行から確認の電話があるかもしれない」と軽く伝えておきました。

実際に銀行から個人名で電話がかかってきた際も、「○○さんから電話ですよ」と自然に取り次いでもらえ、特に詮索されることもありませんでした。」

電話に出さえすれば審査は完了しますので、このように少し先回りして対応しておくことで、職場にバレるリスクは大きく減らせます。

特に、銀行カードローンは在籍確認に電話を避けることが難しいものの、銀行からの電話ならいくらでも言い訳ができるので、ある意味、消費者金融よりもバレにくいかも知れません。

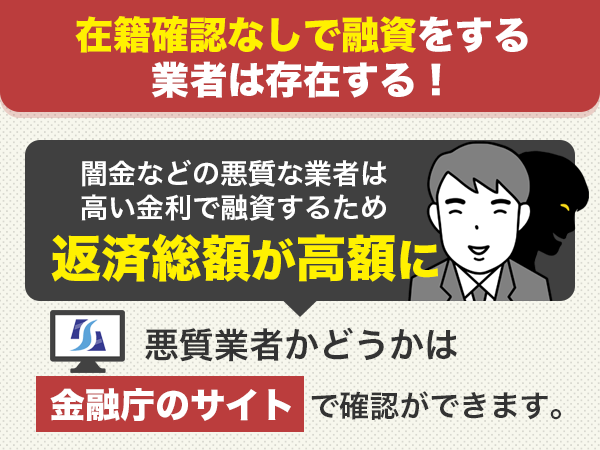

在籍確認なし・審査なしで誰でも借りられるカードローンには注意

- 在籍確認なし

- 審査なし

- 誰でも即日融資可能

このようなうたい文句で広告を出しているカードローンには、十分な注意が必要です。

正規の金融機関であれば、貸金業法や金融庁のガイドラインに基づいた審査を必ず実施します。返済能力を確認する上で、本人確認はもちろんのこと、信用情報の照会、在籍確認は、貸付けの前提として義務づけられていますす。

つまり、審査を完全に行わない、あるいは在籍確認すら不要とする業者は、その時点で法令に従っていない可能性が高いということになります。

こうした業者の多くは、いわゆる「闇金(ヤミ金融)」であり、正規の金融業者を装って個人情報を収集し、違法な高金利で貸し付けを行うケースが後を絶ちません。

闇金の手口は巧妙です。

- 正社員でなくてもOK

- ブラックOK

- 誰でも借りられる

など、経済的に困っている人が飛びつきやすい言葉を使い、不安につけ込むような形で誘導してきます。

一度連絡を取ってしまうと、違法な金利での貸付を強要されたり、返済が滞ると自宅や勤務先に執拗な取り立てが行われるなど、深刻なトラブルに発展する恐れがあります。

本当に安全なカードローンは、しっかりとした審査を行ったうえで貸し付けを行います。少し手間に感じるかもしれませんが、そのプロセスこそが「安心して借りられる証拠」でもあるのです。

職場への電話連絡が不安な場合は、まず正規の金融機関に相談し、書類での在籍確認に切り替えられないかなど、柔軟な対応を求めるようにしましょう。

どうしても在籍確認を避けたい人は

申込者の状況によっては、在籍確認を100%なしにすることは難しいため、どうしても電話を避けたい人は、カードローン以外の選択肢も検討してみましょう。

クレジットカードのキャッシング枠を利用する

在籍確認なしで今すぐお金を借りたい場合、すでに持っているクレジットカードのキャッシング枠を活用するという方法があります。

クレジットカードのキャッシング枠は、カードの審査時にすでに本人確認や勤務先確認が済んでいるため、追加の在籍確認なしで利用できるのが大きなメリットです。

ATMやネットバンキングを通じて、即時に現金を引き出せるため、急な出費や一時的な資金繰りにも対応できます。

ただし、キャッシング枠の金利は一般的に年18%前後と高めであり、リボ払いなどを選択すると利息負担が大きくなる可能性があります。あくまで一時的な利用に留め、計画的な返済を心がけることが重要です。

担保がある借入方法を選択する

在籍確認を避けたい場合は、担保を提供することで職場への連絡を省略できるケースもあります。

たとえば、

- ゆうちょ銀行の貯金担保自動貸付

- 生命保険の契約者貸付制度

- 質屋の利用

などです。

担保がありますから、職場への在籍確認はありません。

もちろん、担保を提供するリスクも理解しておく必要があります。返済が滞った場合には担保を失う可能性があるため、慎重に検討してください。

貯金を担保にした場合、返済できないときは満期時の受け取り金額が減額されます。それでも、在籍確認よりはいいというなら、有力な選択肢となるでしょう。

公的支援制度や一時金などの方法を検討する

在籍確認のある民間ローンを避けたい人は、公的な支援制度を検討するのも一つの手段です。

たとえば、各自治体が窓口となって実施している「生活福祉資金貸付制度」や「緊急小口資金」は、失業や収入減少などによって生活が困窮した人を対象に、無利子または低利で融資を行う制度です。

これらは通常の金融機関の審査基準が異なり、電話での在籍確認が不要なケースもあります。

また、一時的な支出であれば、自治体や労働組合、職場の福利厚生制度などが提供している給付金・貸付制度を調べてみるのも良いでしょう。思わぬところに、頼れる制度があるかもしれません。

在籍確認なしのカードローンに関してよくある質問とその回答(Q&A)

在籍確認なしのカードローンについて、よくある疑問や質問とその回答についてまとめました。

在籍確認なしで借りられるカードローンはありますか?

在籍確認そのものが完全になくなることはほとんどありませんが、「電話による在籍確認なし」で借りられるカードローンは存在します。

書類提出で対応してもらえるケースや、属性情報が安定していることで電話連絡が省略されることもあります。大手消費者金融カードローンは、「原則電話連絡なし」が増えています。

なぜカードローンの審査は在籍確認が必要なのですか?

在籍確認は、申込者に継続的な収入があることを確かめるために行われます。

金融機関は返済能力があるかどうかを確認する義務がありますし、貸し倒れを防ぐため、「本当に働いて収入を得ているかどうか」を重要な審査項目のひとつとしています。

在籍確認を省略することはできないのですか?

在籍確認自体を原則省略はできませんが、属性や信用情報が良好である場合に電話なしになる可能性はありますし、事前に相談することで「書類提出による確認」に変更できることがあります。

カードローン会社によって対応は異なります。不安な場合は、申し込む前にコールセンターに電話をして、相談することをおすすめします。

在籍確認はどのような方法で行われますか?

一般的には、カードローンの在籍確認だとはわからないように、職場に「個人名」で電話がかかってきます。

そのときに、申し込み内容や借入目的などを聞かれることはなく、在籍していることが確認できれば審査は完了します。

在籍確認の電話で周囲に借入がバレませんか?

電話は担当者の個人名で行われるため、借入目的であることが周囲に知られることはまずありません。電話内容も「○○さんいらっしゃいますか?」といった簡単なものに留まります。

本人以外が電話に出た際に、会社名や電話の目的を伝えることはないので、在籍確認の電話のみで周囲にバレる心配はないと考えて良いでしょう。

電話をかける以外の方法で在籍確認をしてもらえますか?

はい。給与明細や健康保険証、社員証などを提出することで、電話なしで在籍確認を行ってもらえるケースがあります。申し込み後すぐにコールセンターへ相談してみましょう。

大手消費者金融は、プライバシーに配慮し、柔軟に対応してくれています。

「在籍確認なし」のカードローンなら100%電話がかかってきませんか?

「在籍確認なし」とされていても、状況によっては電話がかかってくることがあります。

たとえば、信用情報に不安がある場合や申告内容に不明点がある場合など、電話確認が必要になることもあるため、「100%なし」とは限りません。

万が一、電話がかかってきた時のために、心の準備はしておいた方が良いでしょう。

在籍確認の電話では何を聞かれるのですか?

基本的に、本人がその職場に在籍しているかどうかの確認だけが行われます。

借入の詳細や金融商品の内容を伝えられることはなく、「◯◯さんはいらっしゃいますか」など、会話は非常に簡単なものです。

在籍確認の電話に出られないと審査に落ちますか?

在籍確認が取れない場合、審査が保留または否決になる可能性があります。

なるべく確実に自分が出られる直通番号を申告し、必要に応じてコールセンターに希望の時間帯などを伝えておくと安心です。

ただし、必ずしも本人が直接電話に出る必要はなく、他の人が出た場合でも、「〇〇さんは席を外しております」などの対応をしてくれれば、在籍している事はわかるので問題ありません。

在籍確認の電話について時間帯など希望を出せますか?

大手消費者金融などでは、カードローン会社では、在籍確認の連絡に関して、希望する時間帯や連絡先を指定できます。中には、電話をかけてくる担当者の性別を指定できる場合もあります。

申し込み後すぐにカスタマーサポートに連絡し、状況や希望を丁寧に伝えることで、柔軟に対応してもらえる場合があります。

在籍確認なしでカードローンを利用したいなら「電話なし」を選ぶ!

在籍確認はカードローンの審査において避けられない審査のひとつですが、電話連絡なしで対応してもらえる可能性は十分にあります。

特に、書類の提出や属性の安定性が認められれば、電話確認が省略されることも珍しくありません。

ただし、「100%電話なし」と断言できるカードローンは存在せず、状況によっては必ずしも希望通りにならないケースもあります。そのため、あらかじめ職場への連絡方法や対応の仕方を知っておくことが大切です。

心配な人は、事前に申し込み後にコールセンターに電話をし、書類審査に変更できないか聞いてみてください。どうしても電話連絡を避けられないとしても、電話に出るだけで審査は完了しますので、あまり不安に思わないことです。

事前に電話が来る時間帯を指定したり、担当者の性別を希望したりして、対策を取りましょう。電話がかかってきたときのために、「自分宛に電話が来るかもしれない」と伝えておくだけでも有効です。

しかし最近では、在籍確認の電話を省略できるケースも増えてきました。電話がなければ、職場にバレるリスクも低くなるでしょう。ただし、100%電話なしにできるわけではないため、注意が必要です。